資金調達後には返済が始まります。返済方法には主に「元利均等返済」「元金均等返済」「残高スライドリボルビング」といった3つのタイプの返済方法から選択することになります。

この3つの返済方法の特徴は大きく異なります。

- 元利均等返済

毎月同じ金額を返済していく。 - 元金均等返済

毎月の返済金額は変動するが返済期間が短くなるため、総返済額を少なくできる。 - 残高スライドリボルビング

毎月、最低返済額を返済していくため1回あたりの返済の負担は減る。しかし返済期間が長くなりやすく、支払う利息が多くなる。

事業の性質や事業者の考え方により選ぶ返済方法は異なってくるかと思います。ただ1つ注意してもらいたいことは「どの返済方法を選んでも同じとは思わないこと」です。

また、選ぶ資金調達の種類によっては、返済方法が限定されてしまっている場合があります。もし決められた返済方法が意に反するものであれば、交渉するなり他のサービスを選ぶなりしたほうがよいでしょう。

当サイトとして正直おススメできないのは「残高スライドリボルビング」での返済です。毎月の返済額をかなり減らすことはできるのですが、結果的に返済額がかなり高額となってしまうためです。

- 毎月同じ金額を返済していくのか

- 初めのうちに多めに返済し、後の返済を楽にするのか

- 毎月の返済金額を少なくして返済期間を長くするのか

- 毎月の返済金額を多めにして返済期間を短くするのか

返済方法、いろいろ。これらの違い、ものすごく大きい。

今回はこれら3つの返済方法について、さらに詳しくお話していきたいと思います。

とくに「同じ金額を借りた場合、どのくらいの違いが出てくるのか?」、「メリット・デメリットは何なのか?」といった点は注目です。

目次

主な3つの返済方法の種類

今回はビジネスローンに焦点を当ててお話ししていきたいと思います。

まず返済の話をする際によく登場する3つの単語「元金」「元利」「利息」の意味を簡単にお話ししておきます。

- 元金

借りたお金そのもの。100万円借りたのであれば100万円のこと。 - 元利

元金と利息を合わせた金額のこと。 - 利息

借りたお金に対して上乗せされるお金。貸した側の利益となる。〇〇%といった具合で設定されている。

まずビジネスローンを利用したときの返済方法には、冒頭でもお話ししたように主に3つの返済方法があります。

- 元利均等返済

毎月同じ金額を返済していく。 - 元金均等返済

毎月の返済金額は変動するが返済期間が短くなるため、総返済額を少なくできる。 - 残高スライドリボルビング

最低返済額を返済していくため返済の負担は減るが、返済期間が長くなりやすく、支払う利息が結果的に多くなりやすい。

どの返済方法を選ぶのかにより、「月々の返済金額」、「最終的な返済金額」が異なってきます。

返済方法は主に3つ。「元利均等返済」「元金均等返済」「残高スライドリボルビング」となる。

当たり前の話になってしまうのですが、「お金借りたら、借りた金額に利息を上乗せして返済する必要がある」ということです。

これはお金を借りるすべてのサービスに共通していることです。

問題は上乗せして返済する利息がどのくらいの金額となるのか?という点です。

つまりは、なるべく早く一気に返済したほうが利息をあまり支払わずに済むというわけだ。

ここからはさらに詳しく3つの返済方法のお話をしていきたいと思います。それぞれにメリットとデメリットがあります。

元利均等返済

元利均等返済とは、元利均等返済方式とも呼ばれます。

| メリット | デメリット |

|---|---|

|

|

元利とは「元金+利息」という意味です。借入額(元金)と利息の合計額が毎月均等になるように計算をして、完済まで毎月の返済額が変わらない返済を元利均等返済といいます。

元利均等返済は、完済まで毎月の返済額が一定なので、返済計画がたてやすい、元金均等返済より返済を始めた当初の返済額が少ないといったメリットがあります。デメリットとしては、元金均等返済と比べて元金の減っていくスピードが遅いため、総返済額が多くなってしまうという点です。

毎月の返済額を均等にして返済計画を重視している、返済当初から返済金額の負担を少なくしたいという事業者が選ばれる返済方法です。

元金均等返済

元金均等返済とは元金均等返済方式とも呼ばれます。

元金を返済期間まで毎月均等にして、その金額に利息を上乗せして返済する方法です。

| メリット | デメリット |

|---|---|

|

|

元利均等返済は、元金の減りが一定なので、総返済額が元利均等返済より安くなる、返済が進むと利息も少なくなるので、返済額も徐々に少なくなってくのがメリットです。デメリットとしては、返済を始めた当初は返済が高くなるという点です。

総返済額を少なくしたい、返済当初は多く返済するけど元金は早く減らしたいという事業者が選ばれる返済方法です。

残高スライドリボルビング

残高スライドリボルビングとは、残高によって返済額が変動(スライド)していく方式です。

別の表現方法として「残高スライド元利定額リボルビング方式」、「残高スライド元利定率リボルビング方式」、「残高スライド元金定額リボルビング方式」などと呼ばれるものがあります。

ほとんどのカードローンでは「残高スライド元利定額リボルビング方式」というものを採用しています。

そのため残高スライドリボルビング方式といえば、「残高スライド元利定額リボルビング方式」の事を表している会社が多いです。

リボルビング返済とはリボ払いとも呼ばれ、新たに借入したとしても毎月決まった最低返済額を返済していく方式です。毎月の最低返済額は会社によって異なります。

毎月の返済額が一定のため返済計画をたてやすく、借入残高が減ると最低返済額も減るため返済の負担が少なくなる点がメリットでしょう。一方デメリットは、返済の負担が少ないため返済期間が長引き、結果として支払う利息が増えてしまうし返済期間が長くなってしまうといった点となります。

まずお金を借りて返済する際には、「元金」と「利息」を返済していくこととなる。

元金というのは借りたお金そのものだ。100万円借りたのなら100万円ということになる。

利息というのは借りたお金に対して上乗せされるものだ。つまりお金を貸した側の利益となるお金だ。

これらをどのように返済していくかによって、返済期間や総返済額が変わってくるわけだ。

3つの返済方法のメリット・デメリット

ここまでに3つの返済方法をそれぞれ説明してきました。

今度は3つの返済方法をわかりやすいように横並びで見てみたいと思います。

| 元利均等返済 | 元金均等返済 | 残高スライドリボルビング | |

|---|---|---|---|

| メリット | ・毎月の返済額が一定 ・返済始めの負担が少ない | ・元金の減りが一定 ・総返済額が元利均等返済より少ない | ・毎月の返済負担が少ない |

| デメリット | ・元金の減りが遅くなる ・総返済額が元金均等返済より多くなる | ・返済始めの負担が大きい | ・返済期間が長くなる ・支払う利息が多くなる |

やはり一番良い返済方法は「元金均等返済」だと思います。資金調達をしたばかりの時が一番お金を持っています。お金の余裕があるときになるべく多く返済したほうが、元金を一気に減らせるためです。

ただし資金調達の目的が、取引先への支払い目的でありギリギリの金額しか借りていないという場合には、元利均等返済の方がよいかもしれません。

事業者何が起こるか分からないからな。

余裕を持った金額を調達することができれば、元金均等返済で返済していくことも可能となるだろうしな。

状況によって返済方法は変わってくる 一概にどれが良いとは言えない

ポイントとなるのは、「毎月の返済金額を一定にするのか、それとも変動にするのか」という点。そして「総返済額を少なく抑えるのか、多く支払うのか」という点でしょう。

これは事業者によりどのような選択が適切なのかが分かれてくると思います。

1つ言えることは「毎月の返済額を少なくすれば、それだけ返済期間が延び、返済期間が延びるということは余計に利息を支払うこととなり、結果として大きな金額を返済しなくてはならなくなってしまう」ということです。

そのためなるべく返済額を少なくするためには、返済期間を短くし一気に返済してしまったほうがよいということになります。

返済方法シミュレーション

返済方法の違いは理解できたとしても、「結局どれを選べばいいの?」という疑問があると思います。

- 元利均等返済

- 元金均等返済

- 残高スライドリボルビング

おススメの返済方法としては「元利均等返済」と「元金均等返済」のどちらかとなるでしょう。

そこで「元利均等返済」と「元金均等返済」を、「同じ金額」、「同じ返済期間」、そして「同じ金利」でシュミレーションし比べてみました。

今回は500万円を借入、返済期間を5年、金利を15%に設定します。

元利均等返済 vs 元金均等返済

| 元利均等返済 | 返済年月 | 元金均等返済 | ||

|---|---|---|---|---|

| 返済額 | 利息 | 返済額 | 利息 | |

| 118,950 | 62,500 | 1年目(初回) | 145,833 | 62,500 |

| 118,950 | 53,425 | 2年目(13ヶ月目) | 133,333 | 50,000 |

| 118,950 | 42,892 | 3年目(25ヶ月目) | 120,833 | 37,500 |

| 118,950 | 30,666 | 4年目(37ヶ月目) | 108,333 | 25,000 |

| 118,950 | 16,474 | 5年目(49ヶ月目) | 95,833 | 12,500 |

| 118,950 | 1,469 | 最終月(60ヶ月目) | 84,375 | 1,042 |

| 7,136,979 | 2,136,979 | 6,906,250 | 1,906,250 | |

※500万円借入、返済期間5年、金利15%の場合

結果として、総返済額の面から見てみると「元利均等返済」の方が230,729円多く返済する計算となりました。

ただしこれは返済総額の面で見た場合です。返済総額でいえば元金均等返済のほうが少なくなりますが、毎月の返済金額でいうと元利均等返済のほうが低いですし、何より毎月同じ金額なので分かりやすいです。

どちらを選択するのかは状況による

元利均等返済と元金均等返済では、どちらを選んだ方が良いのだろうという議論は尽きることがありません。人によって考え方が異なるためです。

元利均等返済は毎月の返済額が一定です。返済当初は利息の割合が大きくなりますが、徐々に元金の割合が増えて利息が少なくなっていることが分かります。総返済額は7,136,979円、利息の合計は2,136,979円です。毎月の返済額が同じ金額なので、計画を立てやすいといった特徴があります。

元金均等返済は元金は毎月83,333円の返済と一定の数字となっています。返済当初は元金に上乗せする利息も大きくなるので、元利均等返済よりも返済の負担は大きくなります。しかし、返済が進むにつれて元金の減りは元利均等返済よりも早いので、毎月の返済額も徐々に減っていきます。

総返済額は6,906,250円、利息の合計は1,906,250円と総返済額は元利均等返済よりも少なくなります。初めのうちは返済額が大きくなりますが、元金がどんどん減っていくため、結果として返済金額が元利均等返済に比べ少なくなるのが特徴です。

23万円も多く支払うことに抵抗を感じるのであれば、元金均等返済、多少返済額が多くなっても、返済を始めた時からの負担を少なくして、資金繰りをしやすくしたいと考えるのであれば元利均等返済と、5年で23万円という金額をどう感じるかによって、選択が変わってくると思います。

ただし返済期間が短くなればなるほど、この2つの返済方法の返済金額の差は縮まる。どのくらいの期間で返済する予定なのかも視野に入れて検討してみるとよいだろう。

残高スライドリボルビング方式

残高スライドリボルビング方式はあまりおススメできる返済方法とは言えません。なぜならとにかく返済金額が高くなるためです。

まず残高スライドリボルビング方式というのは、お金を借りる会社によって毎月の最低返済額が変わってきます。

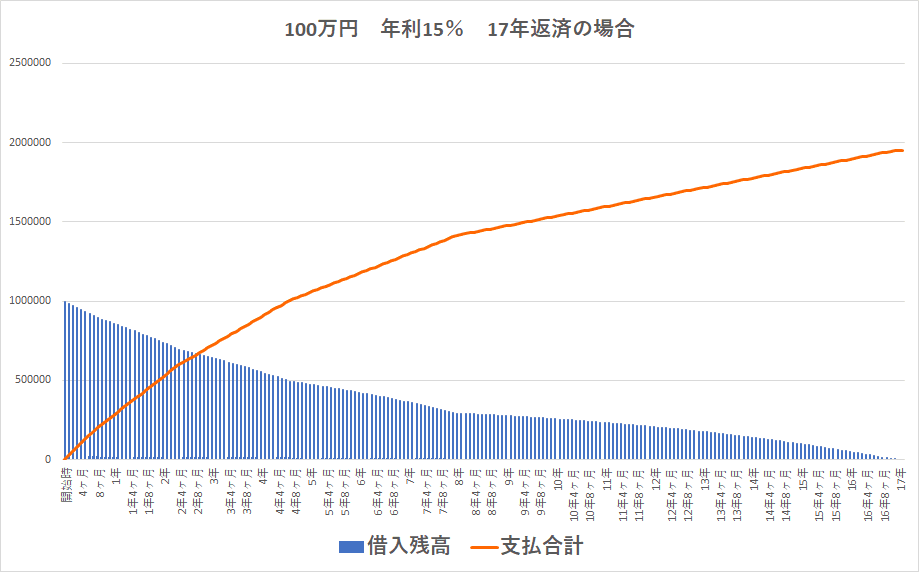

今回は100万円を借入、年利15%、最低返済額を表のように設定して計算してみました。

| 借入残高 | 最低返済額 |

|---|---|

| 30万円以下 | 5,000円 |

| 30万円超~50万円以下 | 10,000円 |

| 50万円超~70万円以下 | 15,000円 |

| 70万円超~90万円以下 | 20,000円 |

| 90万円超~100万円以下 | 25,000円 |

※今回は残高スライド元利定額リボルビング方式で計算

一般的にビジネスローンには最低返済額が定められています。「毎月定められた日に〇〇円以上返済してください」というものです。その金額より低い金額は受け付けらません。逆に返済金額が多い分には問題ありません。

そして最低返済額は、借入の残高によって決まっています。

今回は「100万円を年利15%で借入し、毎月の最低返済額が25000円」という条件でシュミレーションしてみました。

まず「借入残高」が月日が経つごとに減っているということが分かると思います。それは毎月返済しているためです。

ところが「支払合計」が月日が経つごとに増えていることが分かると思います。そしてついにはもともと借りた100万円を追い越してしまっていることが分かることでしょう。この追い越した分が「利息」となります。

結果として、最低返済額のみで返済を続けていった場合、完済まで17年必要となり総返済額は元金1,000,000円+利息951,367円で1,951,367円となります。借りた金額と同じくらいの利息を支払うこととなるのです。

また毎月の返済額が減ったときには、元金の返済額も減るので、利息が多くなり返済期間が長くなっています。

残高スライドリボルビング方式をシミュレーションしてみた結果、毎月の返済を最低返済額のみで返済を続けていくと、毎月の返済は非常に楽ですが期間も長くなり、利息が元金とほとんど同じくらいになるという計算結果になりました。

ただし借入をしていても毎月の返済額以外に借入額の一部を返済する繰り上げ返済を採用している商品であれば、早期の完済も可能になります。

だからこそ、お金を借りるときには毎月いくら返済するのか、何年で返済するのかなどを計画的に決めなければならないのだ。

100万円を年利15%で借りたら115万円返済ではない!?190万円になることも

残高スライドリボルビング方式で100万円を年利15%で借りたら、17年後の返済では190万円近くになっていることを疑問に思った人もいるのではないでしょうか?

100万円を金利15%で借りた場合、115万円返済すればよいと思われることがあります。お金を借りる上で非常に勘違いされやすいことですが、これは間違いです。

借りるは簡単 返すは難しい

「残高スライドリボルビング方式」でも説明しましたが、100万円を借りたとして毎月最低返済金額で返済していった場合には、完済までに17年必要となります。17年たってやっと借金がなくなるということです。17年分の利息が必要となってきます。そのため総返済額は約195万円となります。元金の100万円以外に約95万円を利息として支払うことになるのです。

返済期間がもっと短ければ、総返済額はもっと低くなります。このようなことになるため、完済までの時間というものはなるべく短いほうがよいという考え方があるのです。

とはいえ、毎月の返済金額が高くなってしまっては、日々の仕事に響いてきてしまうことでしょう。そのため毎月の返済金額を抑えるという考え方もあります。

どちらにもメリットデメリットはありますが、1つ言えることは100万円を年利15%で借りた場合、115万円で返済すれば終わり・・・ということではないことを覚えておくとよいでしょう。

そのため少しでも良い条件で、そしてなるべく早く返済したいものだ。

返済が事業状況を圧迫してしまいかねないからな。

会社の状況に応じた返済方法の選択を

今回は元金均等返済、元利均等返済、残高スライドリボルビング(残高スライド元利定額リボルビング方式)を紹介しました。

なるべく早く返済して総返済額を抑えるのか。それともなるべく手元にお金を残しておくのか。どの返済方法が一番得なのかというのは、それぞれ一長一短であり会社の経営状況や資金繰りの面も併せて考える必要が出てくるでしょう。

返済方法のそれぞれにメリット・デメリットがあり、今は資金に余裕があり、返済当初の負担の大きくしても利息を少なくしたいのであれば元金均等返済。返済計画を重視しているのであれば元利均等返済。毎月の返済額を出来るだけ抑えたいのであれば残高スライドリボルビング方式。というのが一般的ではないでしょうか。

資金調達方法もいろいろありますが、借りるのであれば金利は低いほうがよいです。ただし金利の低い融資を受けるためには、それ相応の条件が設定されています。

またはファクタリングのような、会社にあるモノを売却して資金調達という方法も考えられます。これで持ち物を売却して資金調達するため、利息を支払う必要がありません。

いずれにせよ、事業のための資金調達が、事業を苦しめる元にならないようにしたいところです。会社に合った無理のない返済方法を選択すると良いでしょう。

専門家のサポートを受けるのも1つの方法

どの返済方法が良いのか、そもそもどの資金調達方法がベストなのか。それを完璧に把握する事業者は現実問題非常に数が少ないことでしょう。

そのため、資金調達の専門家の意見を聞いてみるのも1つの方法といえます。

何も分からない状態、もしくは多少知識がある状態で資金調達することはリスクのあることです。そのため、資金調達の専門家の意見を聞くことで、リスクを軽減することができます。

https://ennavi.tokyo/urikake-kaikake/expert/