当座貸越とは、極度額を設定してその範囲であれば契約期間中にいつ借りてもいつ返済してもよく、資金を自由に出し入れすることができます。

1つは事業者がもともと持っている法人口座。もう1つは当座貸越用の口座となる。

もう1つの口座に入っているお金も、自由に使うことが可能です。ただし使った分のお金には利息が付くことになります。

また引き落としので残高不足になった際には、自動的にもう1つの口座から引き落とされることになります。つまり残高不足による延滞を逃れることが可能となります。

かなり便利な仕組みですが、便利であるがゆえに利用には厳しい審査があります。

目次

当座貸越の特徴

当座貸越の特徴として次のようなことが挙げられます。

あらゆる資金調達方法がありますが、その中でもトップクラスに使い勝手がよいとされています。

参照 ビジネスローン・事業者ローンは審査が緩めでスピード融資

限度額内で自由に借入と返済ができる

当座貸越を利用する場合、一定の限度額が定められます。この限度額の範囲内で、自由に借入と返済ができるのが特徴です。

つまり、まるで自分の預金口座のように利用することができるのです。

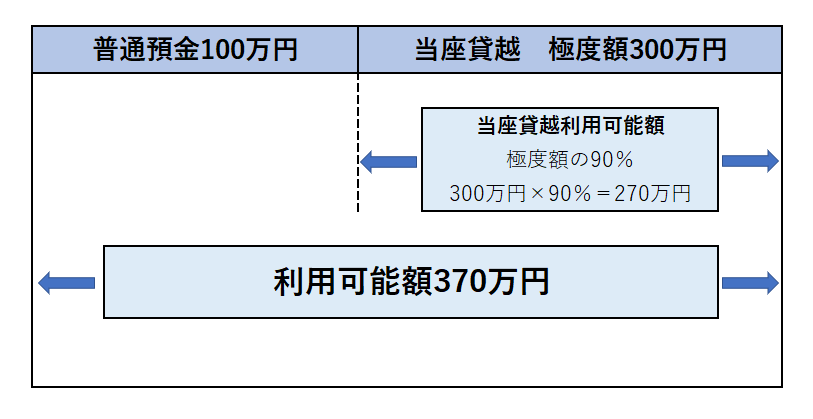

イメージとしては以下の通りです。

たとえば会社の当座に100万円が預金されていたとします。そして当座貸越の極度額が300万円だったとしましょう。

極度額の90%を利用することができるため、270万円まで利用することができます。

そしてもともと普通口座にあった100万円は当然利用することができます。結果として合計で370万円のお金を自由に動かせるということになります。

自由に使えるが借りているお金

極度額の300万円(270万円)までは自由には使うことができます。

しかしこれはあくまでも借りているお金です。利用している期間は利息が付くことになります。

そして基本的には契約期間中に返済をしなければなりません。契約期間は大抵、1年更新となります。

繰り返しの申し込みや手間が省かれる

一般的に銀行から借入を行う際には、その都度申し込みをしなければなりません。

しかし当座貸越の場合は、1度の申し込みで契約期間中は何度でも借りたり返したりをすることができます。

限度額が高く利率が低い

当座貸越は限度額が比較的高く設定しやすく、さらに利率が低いです。

一般的なビジネスローンなどと比べるとの話ですが、やビジネスカードローンとの違いは「限度額の高さ」です。

会社の経営状況や資産などにもよりますが、ビジネスローンでは組めないような極度額を設定することも可能です。

ただしそもそも当座貸越を利用できるのは、優良企業であることが前提となります。年商ベースで言うと3億円以上は必要とされます。

そのレベルの会社が利用するサービスであるため、極度額も大きくなるのは当然でしょう。

メリットとデメリット

当座貸越は非常に便利な資金調達方法であり、事業者にとって利用できれば大きなメリットになります。しかし一方で、考慮しなければならないデメリットも存在します。

いくつかはお話ししてきましたが、まとめてお話ししたいと思います。

メリット

メリットには以下の4つが挙げられます。

借入時(資金調達の際)に審査が必要ない

当座貸越は枠内で自由にお金を利用することができます。つまり借入をするタイミングごとに審査を必要としない点がメリットとなります。

銀行から融資を受ける際には金額の大きさに関わらず、必ず審査が行なわれます。

ところが当座貸越の場合、最初の審査にさえ通過すれば、そして限度額の枠内であれば自由に借入を行えます。そのため緊急時でも余裕をもって資金調達が可能になります。

同じように返済も自由となります。資金が不要な時にはいつでも返済をすることができるのです。

参照 緊急時の資金調達方法

借入金利が安い

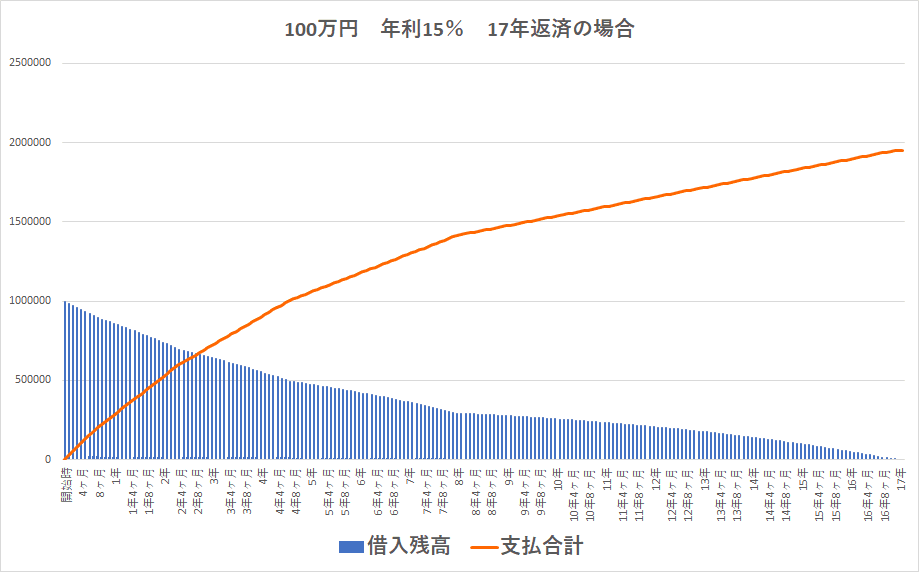

当座貸越で借入を行なう場合は、金利が発生します。これは利用した日数を日割りで計算する形となります。

一般的には0.5%程度とされています。この数字は他のローン商品に比べるとかなり安い金利といえるでしょう。

ちなみに金利が発生するのは、当座貸越しをした後、つまり限度枠内のお金を利用した後の話のため、限度枠を設定しただけでは金利は付きません。

専用のキャッシュカードでATMから資金を調達できる

当座貸越では2種類の方法で借入が可能です。

- 銀行の借入申込書で調達する

- 専用のキャッシュカードでATMから調達する

高額な資金を調達する場合は銀行窓口で調達し、接待や急な支払いの頭金などで資金が必要になった場合には銀行のATMでお金を調達できます。使い勝手がよいローン商品といえます。

不足分が自動的に借入可能

普通口座から引き落としがされる際に、残高が不足していた場合でも、自動的に借入が行われます。

自動的に借入が行われるため、引き落としがされる状態となります。つまり延滞の状態にはならないのです。

延滞にならないため、信用情報が傷つくことはないのです。

デメリット

デメリットに2つのデメリットがあります。

審査が厳しい

当座貸越は便利ではありますが、利用するには審査が必要です。いろいろなローン商品の中でもっとも審査が厳しいと言われているのです。

お金を借りた側が便利であるということは、その分、お金を貸した側にとってはリスクが高くなるものなのです。

つまり銀行にとっては「貸倒れリスクが高い(貸したお金が返ってこない可能性の高い)」ということになります。

また当座貸越を利用できるのは優良企業の証ともいわれます。信頼のある会社でなければ利用することは難しいです。

ここでいう信頼とは、銀行とのつながりであったり年商となります。

一般的に3億円以上の年商がなければ利用は難しいとされています。それだけの年商を確保すること自体、大きなハードルとなることでしょう。

簡単に利用できるため資金繰り悪化になることも

自由に利用することができるため、自分の会社のお金と勘違いをして必要以上に利用してしまう危険性があります。

基本的には1年更新となり、その際に経営状況が著しく悪化していたり、銀行側がネガティブな判断をした場合には、一括の返済を求められてしまうこともあります。

ただし経営悪化の場合でも一括返済を求められるケースは少ないとされています。そのようなことをしてしまっては倒産してしまう可能性が高いためです。

よって証書貸付に切り替えるケースが多いとされています。

いずれにしても自分のお金のようで自分のお金ではないため、計画的に利用しなければなりません。

当座貸越を利用する際の注意点

当座貸越を利用する際の注意点としては、「専用当座貸越」と「一般当座貸越」の2種類があるということです。

当座と言えばまず思い浮かぶのが、手形の支払いなどで使われる「当座預金口座」ではないでしょうか。この当座預金口座の預金額をベースにしたのが「一般当座貸越」になります。

一般当座貸越を利用する場合、当座預金口座の預金額を超えて引き出された分が当座貸越になります。

つまり

- 当座預金口座内に3,000万円の預金がある

- 当座貸越で9,000万円の資金を調達した

- 9,000万円-3,000万円=6,000万円の当座貸越が発生した

ということになります。当座預金口座と連動しているのが「一般当座貸越」であり、当座預金口座と連動していないのが「専用当座貸越」です。

最大の難関である銀行からの審査では、一般当座貸越の方が審査通過率は高くなります。そのためまずは一般当座貸越で申込をして、銀行側の感触を得てから専用当座貸越への移行をする方法もあります。

ただし、一般当座貸越は限度額が低く設定されることが多いため、高額な資金を必要とする場合は専用当座貸越を申し込んだ方がよいでしょう。

当座貸越で資金調達するなら自社の財務状況の確認は必須!

当座貸越で資金調達をするならば、自社の財務状況や経営状況の確認は必須です。

さらに銀行に対してアピールできるほどの業績を残す必要があります。

いかに便利な資金調達方法であっても、審査に受からないことには利用すらできません。資金調達は融資以外にもあります。

仕組みやメリット、デメリットを踏まえて申込の検討をしましょう。

また、同時進行で手形や売掛金などの売掛債権を利用した資金調達、助成金や補助金などの行政からの資金調達などもすすめていくとよいでしょう。

参照 当座貸越とは(新生銀行)