「売掛金回転率」とは、売掛金の回収効率を示す指標のことです。

一般的にですが、売掛金回転率の数字が大きく売掛金の回収期間が短いほど経営が安定するとされています。

この「回転率」は数値化することができ、その数字によって経営状況を判断する指標となるのです。

そしてこの指標により、どのくらいの期間で売掛金が回収できているかを判断する「売掛金回転期間」を算出することができます。

売掛金を回収する期間が短ければ短いほど、売掛金の回転率が良いということになります。

売り上げを取引先からもらえる権利のことを売上債権(売掛債権)といいます。取引先から売り上げを受け取る方法としては、現金か手形のどちらかとなります。現金の場合は「売掛金」、手形の場合は「約束手形・受取手形」となります。

まず売掛金の回転率ですが、これは売掛金に特化した表現の仕方となります。

売掛金のみならず、手形も含めた売上債権の回収効率を示す指標であれば「売上債権回転率」といいます。そして売上債権回転率では、売掛金や手形といった売上が効率的に回収できているかを見ることができます。この数字がよければよいほど、収益性もアップするとされています。

この数字が大きければ大きいほど、売掛金の回収期間が短いということになる。

目次

売掛金の回転率で回収率がわかる 売上債権回転率をわかりやすく解説

売上債権とは、会社同士の取り引きで発生した売り上げである「売掛金」や「手形」のこと、そしてそれらを受け取る権利のことをいいます。売掛債権とも言います。

そして売上債権回転率とは、総売上げに対する売上債権の割合を数値化したものであり、売上債権の回収効率を示している指標として経営分析で使われています。

ただし売上債権回転率を数値化した場合に出てきた数字は、売掛金と手形の両方の売り上げが含まれた数字が出てきてしまいます。両方の数字が混ざってしまっているため、もし会社の資金繰りが悪化してしまったときに、売掛金と手形のどちらに問題があるのかがハッキリとはわかりません。

| 売上債権回転率 | |

|---|---|

| 売掛金回転率 | 約束手形回転率 |

そこで売上債権回転率を「売掛金回転率」と「約束手形回転率」に分解して分析してみるとよいでしょう。

ただし、最近では手形を利用するケースが少なくなっているかと思います。そのため「売上債権回転率=売掛金回転率」となっているケースが多いかと思います。

回転率が高ければ順調に回収されている 回転率の計算式

売掛金回転率の数値が高い場合には、売掛金の回収は順調であると判断できます。

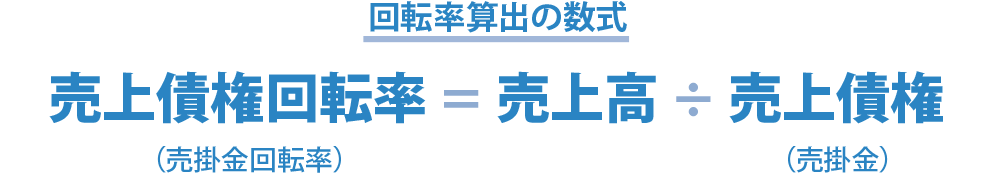

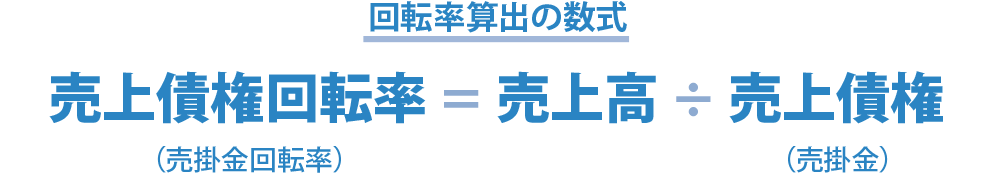

売上債権回転率も売掛金回転率も、そして約束手形回転率においても、同じ数式で回転率を算出できます。

回転率が高いというのは、回転率の数字が低い状態のことをいう。

回転率の考え方

回転率の考え方を説明します。

たとえば売上高が5000万円あり、そのうち売掛金が2000万円だったとしましょう。

その時の計算式は「5000万円 ÷ 2000万円」となり、売掛金回転率は「2.5」となります。

「1年間で売掛金を2.5回、回収している」という意味となります。つまり約5ヵ月に1度、売掛金を回収しているということになります。この数字はかなり悪い数字です。5ヵ月に1度しか入金がないわけですから。

回転率が高ければ高いほど回収率がよいといわれています。回転率が高いほど「資本を効率的に運用している」ことにつながり、収益性も高いと判断できるのです。

ちなみに回転率の適正値は業種によっても異なります。

回転率が高い業種と低い業種にはそれぞれ特徴があります。

- 回転率が高い業種 ⇒ 現金払いや短期債権が多い

- 回転率が低い業種 ⇒ 月末締め請求から売上げ入金までの期間が長い

分かりやすく表にまとめてみました。

回転期間の平均値算出

回転期間の数字は外部サイトの「EDIUNET業種平均」を参考にさせていただき、そこから回転率を計算で算出しました。

| 産業別 | 回転期間 | 回転率 |

|---|---|---|

| 建設業 | 107.88日 | 約3.3回 |

| 通信業 | 74.19日 | 約4.9回 |

| 卸売業 | 73.78日 | 約4.9回 |

| 農業 | 61.59日 | 約5.9回 |

| 小売業 | 28.23日 | 約12回 |

たとえば建設業では、回転期間が107.88日で回転率が約3.3回となっています。つまり1年で3.3回(約107日に1度)売掛金を回収しているということになります。

この数字はあくまでも平均です。

同じ業種を営んでいるとして回転率や回転期間を算出した際に、ここに掲載されている数字よりも低い数字であれば平均以上の数字ということであり、他の同業者と比べ悪くないと判断できます。

回転率が高い業種とは?

回転率が高い業種としては飲食業や宿泊業、娯楽業などが挙げられます。

商品やサービスを提供して、その直後に支払いをもらえるためです。近年ではキャッシュレス推進の影響もありますが、まだまだ現金払いが多い業種は回転率が高いです。

回転率が低い業種とは?

回転率が低いのは建設業や製造業、卸売業などです。

商品が完成するまでの時間が長いです。つまり商品代金を受け取るのに時間がかかります。売上げが入金されるまでの期間が長い業種となるのです。よって回転率は、飲食業などにくらべるとかなり低くなります。

回転率が低ければ回収業務に支障が生まれている可能性も

回転率が低いと、売掛金の回収業務に支障を期してしまっている可能性があります。

回転率が低い建設業や製造業は、売掛金の代金が入金されるまで2ヶ月~3ヶ月程度要します。

また、取引高も飲食業などに比べて高額なため、回転率が低いと資金繰りにも大きな悪影響を与えてしまいます。

単に数字が低いから回転率が悪いというわけではありません。

先ほどの回転率はあくまでも業種別全企業の平均値です。従業員の人数や売上高によって異なるのが普通です。そのため直近数年間の推移を見てみるとよいでしょう。

2020年にチェックするのではあれば2015年からというように、過去をさかのぼって計算してみましょう。回転率が過去実績より下がっているのならば、今現在の売掛金回転率は悪化している可能性が考えられます。

現状の収益性に問題がなくとも、近い将来に低下してくる可能性があるのです。

売掛金の回転率を高めるためにできること

もし会社の売掛金回転率を少しでも高めるためには、回収業務を一度見直してみるとよいかもしれません。

売掛金の回転率が高い方が、会社経営をする上で有利に働くということはこれまでもお話ししてきました。

業種や事業形態によってどうにもならない所もあるのですが、それでも数字を向上させる努力はしていきたいところです。そのためには売掛金の回収業務を見直し、現状が最適な状態となっているのかを確認し、問題点を見つけたら改善や修正を行っていきたいところです。

売掛金の回転率が低い場合に、経営者として次のような対策ができます。

入金サイクルが短い決済の比率を高める

売掛金は基本的に会社間の取引で使われる決済方法です。会社間の取り引きというのは掛け取引であることが多いため、取引から入金まで2ヶ月~3ヶ月程度のタイムラグが生じてしまいます。

資金繰りが安定している会社であれば問題視されませんが、慢性的に資金繰りが悪化している会社にとっては、入金されるまでの期間中に会社が倒産してしまう「黒字倒産」となってしまう可能性も考えられます。

入金サイクルがもっとも短い決済方法とは「現金払い」が代表的です。

会社間で現金払いができるケースは少ないですが、小売業部門がある会社であれば顧客から現金収入が見込めます。そのほかには口座入金なども入金サイクルが短い決済手段です。

クレジットカードや電子マネーのようなキャッシュレス決済の場合、決済をするタイミングによっては売掛金と同じ2ヶ月~3ヶ月程度の入金タイムラグが生じます。その場合は、後述する「ファクタリング」でキャッシュレス売上げの資金化をオススメします。

請求書の支払い期日を短くして契約する

取引先が得る掛取引のメリットは「支払いまでの猶予ができる」ことです。支払いまでの猶予ができることで、手元に資金がない状態でも会社間の取引が可能になり、商品の仕入れをすることができますし、資金繰りも楽になります。

一方、代金を受け取る権利である「売掛金」を持つ側としては、支払いまでの時間が短い方が資金繰りをする上では楽です。

そのため契約段階で支払いまでの期日を短めにして提案してみるのもよいでしょう。また契約途中だったとしても支払いの期日を短くしてくれるよう交渉してみるのも方法としてはあります。

業界の慣例や、取引先の会計処理などにより支払期日を短くすることは難しいかもしれませんが、交渉してみる価値はあるでしょう。

支払い期日を短くできれば、売掛金の回収スピードがアップし、回転率も高くなるのです。

ファクタリングで売掛金を売却して資金化する

売掛金を売却して資金化する「ファクタリング」という方法があります。

これは売掛金を第三者に売却し、そのお金を事業資金として利用できる金融サービスです。取引先からの支払いを受ける前に、売掛金を資金化することで売掛金の回転率を高めることができます。

ファクタリングは中小企業庁も利用を促している合法的な金融サービスです。

参照 売掛債権の利用促進について:中小企業庁ホームページより

売掛金を支払期日前に売却して資金化することで、売上債権回転率をアップさせることができます。

先ほどの計算式をもう一度見てみましょう。

- 売上債権回転率(売掛金回転率)=売上高 ÷ 売上債権(売掛金)

売上高が1000万円、売掛金が500万円としましょう。この状態での回転率は、「1000万円 ÷ 500万円 = 2.0(回転率)」となります。

つぎにファクタリングを利用したとします。売掛金500万円のうち300万円をファクタリングを利用して現金化したとします。

すると売上高が1300万円となり売掛金が200万円となります。そこで回転率の計算をすると「1300万円 ÷ 200万円 = 6.5(回転率)」となります。

ファクタリングを利用することで、売掛金回転率は約3倍にアップすることになります。

回転率が高ければ、それだけ資本を有効的に活用していることになるため、ファクタリング実施後は実施前に比べて自社の資本を約3倍、有効的に活用しているといえるのです。

実際にはファクタリングを利用することで手数料を引かれることとなり、今回算出した回転率よりは低い数字となります。

しかし回転率は飛躍的に向上することは事実であり、会社によってはファクタリングを多用する経営を行っているケースもあるほどです。

つまり初めからファクタリングを利用することを考え、差し引かれる手数料分、もしくはそれに近い金額を上乗せして取引先と契約をしておき請求をするのだ。

参照 ファクタリング

遅延や回収不能が起こって売掛金回転率が低下している場合

回収率が下がっているの原因の1つとして、支払い期日に代金が振り込まれない「回収遅延」や「回収不能」といった問題が挙げられます。

取引先との交渉や催促など、売掛金の回収業務は時間と労力を使います。回収業務の優先順位が高くなってしまい、本来の業務に支障をきたすことも。回収業務が負担になっているのならば、回収業務そのものを外部業者に委託することを検討しましょう。

外部業者としては、弁護士や司法書士、債権回収代行業者などが挙げられます。債権回収代行業者とは、法務省の認可を受けた債権回収業者のことです。債権回収業者は法務省の認可が無ければ、弁護士や司法書士以外で債権回収業務ができません。

もし認可を受けていない業者が債権回収業務を行なっている場合は、トラブルに発展する価格率がかなり高くなります。

取引先が支払期日に遅れることなく支払ってくれるのであれば、外部業者に委託して回転率を改善する必要はありません。あくまでも回収遅延時や回収不能時など「トラブル」が原因で回収率が下がっている場合に委託を検討しましょう。

これは万引きやタダ食いと変わらない。だが会社での取引では回収遅延や未払いはよく聞く話だ。

そういったときには債権回収代行業者への依頼はアリといえばアリだ。法的に回収してくれる回収のプロだからだ。

売掛金だけではなく受取手形回転率の分析も重要

売掛金回転率も重要ですが、手形での支払いを受けているのであれば、受取手形の回転率も分析してみるとよいでしょう。

会社によっては手形決済の経験があまりないという場合もありますが、ゼロではありません。売掛金の回収率が高くとも、受取手形の回転率が低ければ「資本を有効的に活用している」とは見なされないのです。

受取手形を売上高にする方法として「手形の裏書譲渡」があります。受取手形を現金代わりとして支払いに利用する方法です。手形の額面が支払い額と同額もしくは下回っている場合しか使えませんが、計算式上の「売上債権」分を減らせます。

受取手形回転率が低い場合は、資金化という考えに固執せず、手形そのものを代金の代わりとして利用する「裏書譲渡」も検討するとよいでしょう。

売掛金の回転率アップで総資本回転率のアップ=収益性の向上ができる!

売掛金のみならず、売り上げの回転率をアップさせることは、安定した会社経営に繋がります。

そのためには、まず売掛金回転率を算出してみるとよいでしょう。売掛金のみならず手形での支払いを受けている場合には、手形回転率も算出してみるとよいでしょう。さらに売上債権回転率も算出してみるとよいでしょう。

その結果、回転率に不安を感じるようであれば回収業務に問題がないかをもう一度見直してみるとよいでしょう。

回収業務やファクタリングなど、自社に合った方法で回転率をアップさせ、さらなる事業拡大や設備投資などで生産性の向上を目指しましょう。