「運転資金」とは継続的に事業を運営するための資金であり、「設備資金」とは設備を購入するための一時的な資金です。

この2つの資金ですが、混同して理解されていることが多いです。

まず第一に、会社を経営していく上で必要となる資金を「事業資金」となります。そしてこの事業資金を大きく分けると、「運転資金」と「設備資金」の2つに分けられるのです。

| 事業資金 | |

|---|---|

| 運転資金 | 設備資金 |

| 事業を行っていく上で、常日頃から必要となる資金。事業で必要となる継続的な資金。 | 事業を行っていく上で、事業の維持、拡大を目的として必要となる資金。事業で必要となる単発的な資金。 |

運転資金とは、会社を運営していく上で常日頃から継続的に必要となる資金です。たとえば、人件費や家賃、光熱費などです。

設備資金とは、一時的な資金となります。たとえば機械の購入費、店舗の改装費、建物の購入費など、単発的に発生する事業を維持したり拡大目的のための資金です。

目次

運転資金は通常営業を行うための資金 不足したら事業がストップ

運転資金とは、商品や材料の仕入れや人件費、広告費用など、「事業を運営するために必要な資金」です。

事業を行っていると、事業状況によっては運転資金が足りなくなってしまうことがあります。たとえば、商品を取引先に納品したとします。しかし商品代金が入ってくるのは数ヶ月後・・・ということはよくある話です。

その間、資金不足で商品を作るための材料を購入できなく、新しく商品を作ることができない・・・といった事態に陥ってしまうことがあります。

売った商品代金が入ってこなければ、新しい商品を作るための費用が足りなくなってしまい事業がストップしてしまいます。それだけではありません。家賃も支払えなくなってしまいますし、人件費も支払えなくなってしまいます。つまり運転資金が足りなくなってしまうとこのような事態が発生してしまうのです。

そのためには、仕入れのための資金を確保するため、つまり運転資金を確保する必要が出てきます。

そして運転資金は、以下のように分類されています。

経常運転資金

おもに買掛金、家賃、人件費などの事業を運営していくために必要な資金のことです。

運転資金の中では一番大きな割合を占めやすいものとされています。

増加運転資金

事業が成長して売り上げが上がった場合などに必要な資金のことです。

売上増加に伴う人件費や仕入れの増加、新規の顧客を獲得する場合にかかる費用などがこれに該当します。

減少運転資金

増加運転資金と逆の資金で、売り上げが下がった場合などに必要な資金です。

売り上げが減少したとしても人件費や家賃などの固定費、過去の買掛金の支払いが発生します。これらを補うための資金が減少運転資金です。

季節性運転資金

特定の季節に必要となる資金のことです。従業員のボーナス、クリスマスなどの特定の時期に仕入れが多くなる場合など使われるます。

設備未払金決済運転資金

新たに設備を購入したり社用車の購入などの支払いが、半年以上支払えなかった場合、設備未払金決済運転資金としてみなされます。本来、設備に必要な資金は設備資金として分類されますが、運転資金として扱われ金融機関から融資を受けにくくなってしまいます。

違った言い方をすると、事業を経営するために、常日頃から必要となっている費用のことだ。

設備資金は通常営業を行うため以外の資金 事業維持・拡大のための資金

設備資金とは機械、社用車、建物の増改築のために必要な資金のことであり、通常は単発的に発生する資金のことです。

もっとわかりやすく言うと、「運転資金以外の事業資金」です。

機械購入費用や機械設置費用、社用車の購入費用、営業所などを借りる場合の敷金・保証金などが設備資金の対象となります。

- 事務所、営業所新築の購入、改築

- 土地、建物の購入

- 機材の購入

- 営業車の購入

- 賃貸物件の敷金・保証金

つまり運転資金と違い、通常の業務を行う中では登場する機会があまり多くはないものであり、突発的であったり一時的に必要となる資金ということになります。

商品を製造するために使用している機械の修理費用や購入費用、社用車の修理・購入費用、事業拡大のための事務所改修費用などだ。

どれも継続的ではなく一時的に必要となる費用だということがわかると思う。

金額は大きくなりがちだな。

運転資金と設備資金は資金調達することができる

運転資金や設備資金は、銀行や日本政策金融公庫といった金融機関や、各都道府県、各市町村から資金調達することができます。

事業を行なっていく上で、運転資金や設備資金が必要になることは良くある話です。その際には金融機関から調達することが可能ですが、その際に使途(使い道)を尋ねられることがあります。運転資金として利用するのか、それとも設備資金として使用するのかです。

どちらで使用するのかによって、返済期間などが変わってくることがあります。

また金融機関や利用するサービスによっては、「事業資金」と一括りにしているケースもあります。その場合には、運転資金でも設備資金でもどちらで利用しても問題ありません。

市町村から資金調達する場合

全国の各市町村では、事業資金を調達することができる制度を設定しています。

資金使途が運転資金なのか設備資金なのか別れているケースもありますが、どちらで利用しても良いというケースもあります。

利息は借りる金額にもよりますが、1%〜5%前後となっていて、その一部を市町村が補給してくれたりもします。

基本的には、信用保証協会の保障付きがが条件となり、市町村内の金融機関から融資を受けることとなります。結果として金融機関から資金調達することになるのですが、市町村が間に入ることにより、利息の一部を補給してくれるため、直接金融機関から融資を受けるよりも低い利息で融資を受けることが可能となる場合もあります。

各市町村には、複数の資金調達制度が設けられているケースがあり、それぞれに条件が設定されているため、どれが自分に適しているのかを探してみると良いでしょう。

そしてそれぞれに条件が設けられている。どれも比較的融資条件が緩いため、利用する価値はあるだろう。

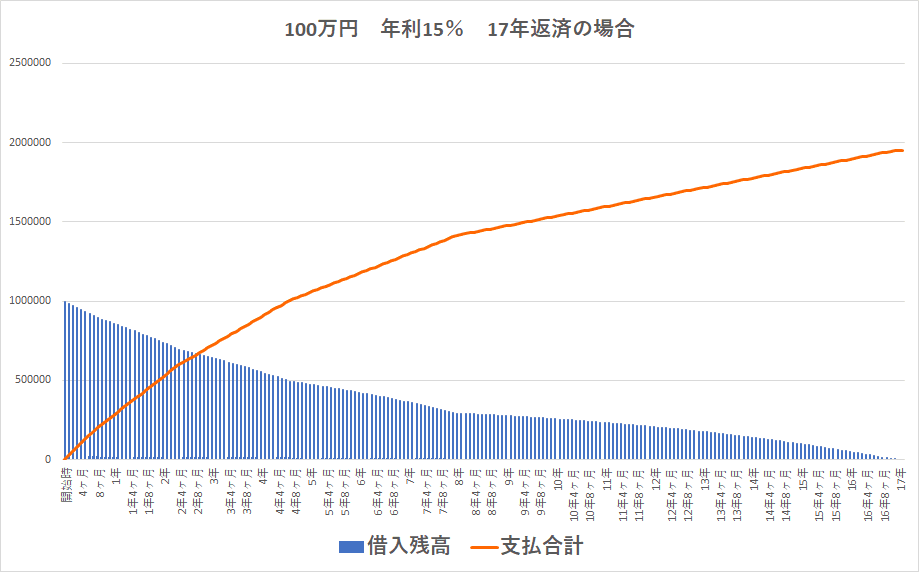

返済期間は運転資金は7年前後 設備資金は10年~20年

運転資金と設備資金とでは、金融機関から融資を受ける際の返済期間が変わります。

運転資金の場合は7年前後、設備資金は10年~20年前後となっています。これは金額の違いによるものです。

運転資金の金額はそれほど大きくならない

運転資金は、人件費や家賃、光熱費が主な使い道となります。

事業の規模にもよりますが、それほど大きな金額にはならない傾向があります。つまり運転資金を資金調達したとしても、それほど大きな金額の融資を受ける必要がありません。

このことから返済期間は短めに設定されています。

設備資金の金額は大きくなりがち

設備資金は事業のための土地や建物の購入、機材の購入などが主な使い道となります。

つまり大きな金額が必要となるケースが多いのです。

そのため設備資金が足りず、それでも設備をそろえたいという場合には、大きな金額を金融機関から借りることになります。金額が大きいため一括での返済は難しく、また設備資金を投じたとしても急激な売り上げ向上に直結するかというと、なかなか難しいです。

設備資金は将来のための投資の意味合いがあるため、すぐに成果が出るものではありません。

このようなこともあり、設備資金の返済期間は長めに設定されるのです

一般的に設備資金の返済期間は10年~20年となっています。

審査は計画を明確に伝えてアピールする

運転資金でも設備資金でも資金調達をする際には、お金を貸してくれる金融機関に対してアピールが必要となってきます。

金融機関側からすると、最も重要視するポイントは「貸したお金が利息を付けて確実に返ってくるのか」ということです。

そのため金融機関に対しては、「何故借りたいのか」「借りつ必要があるのか」「借りたら返せるのか」など、返済計画をハッキリと提示することが大事です。

運転資金でも設備資金でも、どのくらいの金額を借りたいのか、何目的で使用する予定でいるのか、返済できる能力はあるのか、いつまでに返済できるのかなど、返済計画をしっかり立てて金融機関に説明することができるのであれば、そしてそれらが金融機関の基準に入っているのであれば借り入れができる可能性は高まることでしょう。

逆に、曖昧な情報の提示であったり、金融機関の基準に達していないといった場合には、借り入れをすることは難しいことでしょう。

金融機関はお金を貸したいと考えている でも誰にでもではない

金融機関は事業者に対してお金を貸したいと思っています。お金を貸すことで利益を得る商売であるためです。

しかし返済できる事業者にのみお金を貸します。そこは譲れないポイントとなります。

「もしかしたら返済が滞ってしまうかもしれない・・・。」「もしかしたら貸したお金を回収できないかもしれない・・・。」

このように判断された場合には、通常いかなる資金も借りることはできないと考えた方が良いです。

ただし返済できなかった場合の担保となるものを提供することができれば話は別です。担保で賄える算段がつけば、多少無理をしてでも貸してくれる可能性はあります。

お金を貸す側としてはお金を貸すことが商売だ。返済されない可能性のある事業者には1円も融資はしない。

「返済ができる」「信頼できる」というのを数字なり、人柄なりでアピールする必要があるのだ。

資金使途違反は絶対にしてはいけない

運転資金や設備資金は、決められた資金使途以外では使ってはいけません。

金融機関から融資を受ける際には資金使途を尋ねられます。つまり何にお金を使うのかを尋ねられるわけです。この段階で虚偽の申請をしたり、融資を受けた後に他の目的でお金を使ったりしてしまった場合は、資金使途違反となる可能性が十分に考えられます。

たとえば、「製品を作る機械が故障したから、以前借りた運転資金を回して修理する」ということはできません。製品を作る機械の故障を修理するのは設備資金であり、運転資金ではないためです。お金を使う目的が異なってしまっています。

金融機関に申請した資金使途以外に使ってしまうと、金融機関にウソをついていたことになります。その事実が判明してしまうと、融資されたお金の一括返済を要求されたり、新たな融資ができなくなったりすることになります。

そのほか、資金使途違反をした事実を記録され、他の金融機関から融資を受けようとしても審査に通らなくなってしまうというった事にもつながってしまいます。

もし本当に困ったときに資金調達をしたい場合、融資を受けることができないのは非常に大きなデメリットとなります。なによりも金融機関から信用を失うということは、かなり大きな問題です。

少し話は違いますが、手形の不渡りに似た状態になります。不渡りを起こしてしまえば、金融機関からの信用を失い、他の金融機関にも情報は流れます。これにより銀行からの信頼を失うこととなり、銀行取引が停止されてしまいます。つまり必要な時に融資を受けられなくなってしまい「手形の不渡りは倒産に直結する」と言われるほどです。

機械の修理や事務所の改築など、設備資金が必要な場合は新たに設備資金を申請するようにしましょう。

金融機関との信頼関係を大事に

事業資金には大きく分けて運転資金と設備資金の2つに分けられるというお話をしてきました。そしてそれぞれ性質の異なるものです。

もしこれらの資金を金融機関から借りようとした場合には、万全の準備をし、必要書類を提出する必要があります。この必要書類はただ集めるだけではありません。たとえば事業計画書や返済計画書は作る必要があります。その出来次第で、融資を受けられるかどうかが決まることもあります。

万が一審査に落ちてしまった場合、すぐに次の審査を受けられれば良いのですが、他の事業者も順番待ちをしているため、次の審査までにある程度の時間が空くことになってしまいます。そもそもですが、審査に落ちた原因を解消しなければ何度審査を受けたとしても再び落ちてしまうだけです。

審査に落ちた原因は、基本的には教えてはくれません。

このようなことがあるため、初めから完璧な書類を作成し提出する必要があるのです。

資金調達の専門家に依頼することをおススメする

金融機関から資金調達する際には、専門家のサポートを受けた方が効率が良いことでしょう。

書類の作成を代行をしてくれますし、場合によっては面談のシュミレーションをしてくれたり、面談自体に立ち会ってくれます。

何よりも、これまでに数多くの事業者の資金調達に立ち会っているため、どのような書類を作成すれば審査に通りやすいかを把握しているのが大きな強みです。

資金調達の専門家は税理士や会計士などが挙げられます。ただどの税理士を選んで良いかわからないという場合には、認定支援機関に認定されている事務所を選ぶと大きな外れはないかと考えます。

金融機関も会社の取引先の一つです。しっかりとした返済計画、実績を作っておくことで信頼関係を築くことができ融資を受けやすくなるのではないでしょうか。