手形貸付とは、手形を担保にして銀行から融資を受けることです。

1年以内の短期融資として利用され、貸付の手続きが簡単であり入金スピードも早く利息が低めであることが特徴です。

手形を使った資金調達方法には「手形割引」と「手形貸付」があります。両方とも「手形」を使って資金調達する方法ではあるのですが、特徴やメリット・デメリットなどはまったく異なります。

そもそも手形割引で利用する手形は、「取引先が振り出したもの(発行したもの)」です。しかし手形貸付で利用する手形は、「あなた自身が振り出したもの(発行したもの)」となります。出どころが違うのです。

手形を利用して資金調達を考えているのであれば、手形割引のみならず手形貸付についても知っておくと、資金調達の選択肢は広がることでしょう。

今回は手形貸付とはどんな資金調達方法なのか、そして手形割引との違いはなんなのかなど、手形貸付のイロハをくわしく解説していきます。

参照 手形割引で資金調達 銀行や専門業者で支払期日前に手形は換金可能

目次

手形貸付で資金調達可能 どのような資金調達方法なのか

手形貸付は取引銀行に対して手形を振り出し、それを担保として借り入れをするといった資金調達方法です。

そもそも手形は、取引先の会社に対してサービスや商品の対価として支払いの約束を記した有価証券です。有価証券とはお金と同じ価値のあるモノのことです。たとえば切手や株券も有価証券となります。

手形を発行した「振出人」と、その手形を受け取った「受取人」は「会社同士」ということになります。

通常であれば、取引を行っている会社間で手形のやりとりがあるのですが、手形貸し付けの場合は銀行に対して手形を発行することになるのです。手形自体、お金と同じ価値があるため担保としての価値があるということになります。よって手形を担保としてお金を借りられるということなのです。

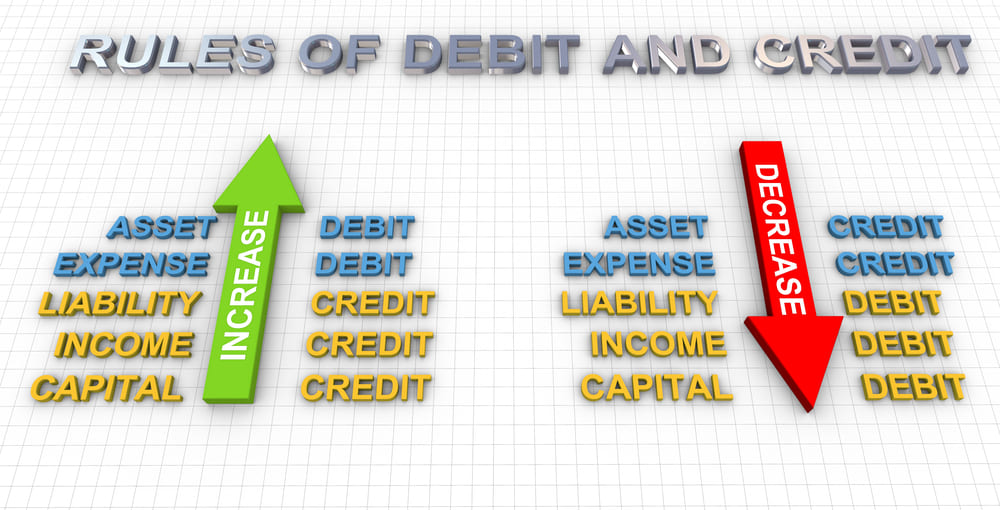

手形貸付と手形割引の違い

手形を使った資金調達方法には手形貸付の他に手形割引があります。両方とも手形をベースにした資金調達方法ではありますが、その性質はまったく違います。

手形貸付の定義

手型貸付は銀行に対して手形を振り出して資金を調達する方法です。一方の手形割引は他の会社から振り出されたり譲渡されたりした手形を銀行や手形買取専門業者に「売却」することで資金を調達する方法になります。

大きな違いは手形の振出人が自分なのか、それとも他社なのかという点です。手形貸付は自分が振出人となり、手形割引は他社が振出人になります。また、手数料や審査対象についても異なります。それぞれの違いを一覧表にまとめました。

| 手形割引 | 手形貸付 | |

|---|---|---|

| 振出人 | 他社 | 自分の会社 |

| 手数料 | 手形割引手数料 | 利息 |

| 手形の発行元 | 他社のメインバンク | 貸付を行なう銀行 |

| 審査対象 | 手形振出人の経営状況など | 融資申込をした会社(自社)の経営状況など |

同じ手形を利用した資金調達方法でも、割引と貸付では定義そのものから違うのだ。

手形貸付の4つの特徴

手形貸付の特徴には主に次のようなことが挙げられます。

- 1年以内の短期貸付で利用される

- 証書貸付よりも審査が甘い(審査に通りやすい)

- 申込みから入金までのスピードが早い

- 比較的金利が安い

手形貸付は1年間という期限付きの短期貸付が基本です。また証書貸付よりも審査が厳しくないため、申込みから審査通過、入金までのスピードが早いのも特徴です。

参照 証書貸付

ビジネスローンも審査通過しやすく入金までのスピードが早い融資商品になります。しかし、金利が10%以上などの負担が大きいものが多いため、平均金利が数%程度の手形貸付のほうが返済の負担も軽く済みます。

緊急な運転資金が必要ならば、ビジネスローンではなく、手形貸付を利用したほうがよいでしょう。

参照 ビジネスローン・事業者ローンは審査が緩めでスピード融資 今すぐに応える資金調達の中でも優秀!

手形貸付の利用例

手形貸付の利用例として、主に次の3種類が挙げられます。

経常運転資金

経常運転資金とは、受取手形や買掛金など「使用用途が明確な運転資金」のことです。会計法上、経常運転資金は以下の方程式で求められます。

参照 運転資金の考え方と計算方法(クラウド会計「Freee」)

そもそも会社にとっての運転資金とは事業運営上、継続的に必要となる費用のことです。設備資金は主に初期費用にあたるため、経常運転資金ではありません。

参照 運転資金と設備資金の違い

たとえるならば、自動車を購入する必要が「設備資金」となります。そしてその自動車のガソリン代やメンテナンス費用、車検費用などが「経常運転資金」にあたります。

自社の業界がなんであれ、経常運転資金(=使用用途が明確になっている資金)の資金繰りを安定させる目的で、手形貸付が利用されているのです。

つなぎ資金目的

つなぎ資金とは未収金が入金されるまでの期間で必要になる運転資金のことです。未収金は実際には受け取っていないお金ではありますが、会計上はプラス益として計上されます。

未収金がある状態で、現在手持ちの運転資金を超える出費が発生すると、資金不足で支払いそのものが出来ず破産してしまうのです。この状態を「黒字倒産」といいます。

証書貸付や手形割引で黒字倒産を防ぐための資金を調達しようとすると、審査などに時間がかかってしまい支払期限に間に合わなくなる場合もあるでしょう。手形貸付を利用して資金調達を行なえば、急な支払いにも対応できるようになります。

借り換え

手形貸付は1年以内の短期融資商品です。経常運転資金は継続的に必要な費用です。手形貸付で調達した資金は1年後に一括返済と契約していたとしても、おいそれと一括返済できない場合もあります。このような状態のときに行なうのが「借り換え」です。

簡単にいうと、手形貸付で資金調達した分の返済を、さらに手形貸付で資金調達したお金で返済するというものです。

そして今回新しく発行した手形貸付の分は、また別に資金調達する。時間を稼ぐということ。

手形貸付の注意点 不渡り2回は倒産に直結

手形貸付の注意点は「絶対に支払期日に遅延や支払不能になってはいけない」という点です。

借り換えでも少し触れましたが、手形貸付は1年以内の短期融資になります。つまり1年以内には返済しないといけないということです。

返済期日に支払いができない場合、手形貸付で振り出した手形は「不渡り」になってしまいます。不渡りは半年間で2回してしまうと、銀行取引が停止になってしまうため、それは倒産につながると言われています。そのため絶対に避けたい事態なのです。

「半年間で不渡りが2回」ということは、手形を扱う会社としては倒産に直結する重大な財務事故です。簡単な話、銀行からの信用をなくしてしまうのです。

現金だけで会社を切り盛りはできません。必ずといっていいほど銀行を使うため、取引停止になると、高確率で会社が成り立たなくなってしまいます。

だからこそ、手形貸付の支払遅延や支払不能は避けなくてはならないのです。

ただし不渡りは銀行側のマイナスになる

手形が期日までにお金が用意できなければ不渡りとなってしまいます。これは一般的な話です。

しかし手形貸付は「事業者と銀行」の間での話です。

つまり事業者が資金調達するために手形貸付を利用したとします。手形を担保として銀行からお金を借りるということです。もしこの手形が不渡りになったとしたら、銀行側にとってみると担保の価値がなくなるということです。

つまり銀行としては貸したお金を事業者からも担保からも回収できないということになってしまうため、マイナスとなってしまうのです。銀行はいかなる金融商品だったとしてもマイナスになるような行為は行わないようリスクをなるべく低くしようと考えます。

よって銀行からすると、手形貸付の際に担保の手形が不渡りになるのは避けたいことなのです。

ここまでの話とは全く逆の考え方ではあるのですが、もし担保の手形が不渡りとなりそうになった場合には、銀行に期日の延長交渉を行うのも1つの方法かもしれません。

手形貸付は上手に運用しましょう

手形貸付は賛否両論のある資金調達方法です。資金調達方法の1つであり活用方法次第では上手く利用することもできることでしょう。

手形貸付で不渡りの話が出ることがありますが、お金を貸した銀行側にとってみると、担保の手形が不渡りを起こしてしまったとしてもなにもよいことはありません。担保に価値がなくなったということですから、マイナスにしかならないのです。

そのためもし期日までにお金が用意できず、一般的に言うところの不渡りになりそうな状態となったら、銀行側に「手形の期日の書き換え交渉」をしてみるのも方法でしょう。

いずれにせよ、手形を絡めた取引は専門的な知識が必要となるケースが多いため、資金調達の専門家に相談をしながら利用してみるとよいかと思います。

もしかすると、手形貸し付け以外の良い資金調達方法を提案してくれるかもしれません。