買掛金を管理することは、会社の経営や信用に大きく影響します。

つまり「会社の財布の中身を理解しているかどうか?」ということが重要となってくるということです。財布の中身にいくら入っているのかを知らずに欲しいものを注文し続けてしまうと、支払いができなくなってしまうということです。

この管理ができていないと、買掛金の支払いを忘れてしまったり、買掛金の金額を間違ってしまったりすることとなります。取引先からしてみると、入ってくるはずのお金が入ってこない、もしくは誤った金額で入金されるということになり、それは信用の低下につながります。

さらに複数の取引先に買掛金の支払いをしなければならないのを忘れていたりすると、同時期に請求が来てしまい、大きな金額を会社から出すことになり、経営が一気に傾いてしまうこともあります。

このようなことがあるため、買掛金の管理はしっかりしておかなければなりません。

どの程度の買掛金を抱えることが可能なのか?支払うことが可能なのか?を考えた上で、会社経営を行なっていきましょう。

目次

買掛金が膨らんでしまう原因 管理をしていないからこそ問題が発生する

買掛金の管理ができていない会社は資金繰りが悪化しやすくなります。

実際に行うことはシンプルです。

- 会社にいくら現金があるのか?

- 取引先にいくら支払い(買掛金)があるのか?いつ支払うのか?

- そのほかの支払いがいくらあるのか?いつ支払うのか?

単純な話、これら3つを抑えておければよいのです。

後払いだからお金がなくても商品を手に入れられる これが問題!

まず会社間での取引というのは信用取引と呼ばれているものです。商品を取引先に注文したとします。それらが納品された段階でお金を支払うことはありません。大抵1ヶ月~3ヵ月後に支払うこととなります。

つまり手元にお金がなくても商品を手にすることができるのです。そして支払いは後日となります。まさに信用がなければできない商売方法です。しかしこれがポイントです。

手元にお金がなくても商品を手にすることができてしまうため、会社にどのくらいのお金が残っているのか気にせずに注文してしまうケースがあるのです。

また取引先としても、注文された段階で相手にどのくらいのお金があるのかをいちいち聞いてきません。当然支払いができるであろうという認識の元、注文された商品を納品します。そして後日、請求書を送ります。

単純な話、自分の会社にいくら現金があるのか?そして様々な支払いをした数ヶ月後にはどのくらいのお金が残っているのか?

これを把握しておけば、何の問題にもなりません。

ただし自分の会社にいくら現金があるのかを知らずに、取引先に注文してしまうことがあるため、買掛金を支払えないという問題に直面してしまうのです。

クレジットカードを使えば商品を購入することができる。口座にいくら入っているか分からない状態でもクレジットカードを使うことでほしい商品を手に入れることができるよな。

そして数ヶ月後に口座から引き落としされる。

つまりクレジットカードを利用すると、口座にいくら入っているかを確認しなくても商品を手に入れることができるということだ。

一番良いのは資金繰り表を用意し、お金の出入れを逐一記録しておくことです。いくら支払ったのか、いくら支払いを受けたのか、税金の支払いはいくらか・・・。

このようなお金の流れをすべてその都度記録しておくのです。面倒な作業ではありますが、これが一番確かな方法です。

買掛金の管理とは仕入から支払いまでをマネジメントすること

買掛金の管理とは、「仕入から支払いまでの流れを管理すること」が主な業務です。

まず前提としてですが、買掛金とは債務です。つまり支払いの義務があるということです。そもそもですが、買掛金というのは降って湧いたように勝手に発生するわけではありません。

あなたが取引先に商品やサービスを注文し、提供してもらったからこそ支払いが発生しているのです。この支払いこそが買掛金です。

つまり取引先に注文さえしなければ発生しない代金なのです。そのため商品代金やサービス代金を支払えないと思うのであれば、はじめから注文しなければよいのです。

ここで重要となってくるのが買掛金の管理となるのです。

買掛金が管理することができなければ、過剰な債務を負うことにつながります。つまり支払いがあるのに支払うお金がない状態となるわけです。つまり会社の資金繰りが悪化しているといえます。

買掛金の管理は経理担当だけが管理するものでもありません。すべての部署が携わっていると考えたいところです。

なぜなら会社の経営に関わることだからです。「売掛金を回収できない場合の最終責任者は社長!」でも説明していますが、会社で起こるすべてのことの責任は、会社の代表にあります。そのため、たとえ担当者が何かしらのミスをしたとしても、それは代表の責任となります。

会社間の取引において資金力は重要です。しかし資金は無限にあるわけではありません。会社が利益を出すためには設備投資や事業拡大などが必要です。そのためには外部の取引先に発注を行なうことになり、それは同時に買掛金が発生することとなります。

事業を成長させるためにも「資金管理」の重要性を把握していなければならないのです。

買掛金管理の5つの基本的な流れ

買掛金を管理するための流れは、次の5つとなります。

- 年間購買予算の決定

- 発注の承認と発注業務全般

- 注文した商品の受領と検品業務

- 請求書の受領と仕入先への支払い業務

- 在庫管理業務

難しそうに思えますが、要するに「会社にあるお金の残高を確認し、お金の流れを把握し、支払える分だけ発注する。」ということです。その他の要因もありますが、基本はこれです。

では、5つのポイントをもう少し詳しく説明ます。

1.年間購買予算の決定

年間の予算が策定された際、売上予想額やコストを計算して、どれぐらいの仕入金額が必要になるかを決めます。

現在の在庫の状況も把握していないと、過剰仕入になってしまうため、予算管理だけではなく在庫管理も重要です。

2.発注の承認と発注業務全般

やみくもに発注するのではなく、仕入れる商品や材料の「質」を重視して発注を行ないます。また安定供給が可能かという点にも注目しなければなりません。

為替の影響などで安定供給ができなくなると、自社の生産や販売にも大きな影響が出てしまいます。

取引先の調査などを含めて発注を管理することが重要です。

3.注文した商品の受領と検品業務

注文した商品の受領業務とは、受領書や納品書の確認作業、納品書をもとにして受領した商品や材料などの確認作業が含まれます。

間違った商品や材料が納品されたり、破損したものが納品されている場合は返品作業なども発生します。

4.請求書の受領と仕入先への支払い業務

納品された商品の代金を支払う段階です。検品業務でチェック済みの納品書と、仕入先から送られてきた請求書を照合しつつ支払いを行ないます。

5.在庫管理業務

在庫管理では「棚卸し」という作業が発生します。コンピュータで管理している場合は、実際の商品や材料の在庫とシステム上の在庫数が合致しているかを確認します。

差異が発生している場合は、差異が発生している原因の追及と対策を取らなければなりません。また、在庫管理は次年度の購買予算の策定にも大きな影響を与えます。

ここまでの流れは、常にリンクして運用することが大切です。どれか1つが完璧だったとしても、それ以外に問題があれば、全体に悪影響を及ぼしてしまう可能性があります。大きな会社であればあるほど、そして取引数が多ければ多いほど、それぞれ業務が細分化されていくことでしょう。

これにより自分の部署のことは分かっているが、他の部署のことは知らないなんてことも発生してしまうのです。しかしこれでは、問題が発生していても気づきにくくなってしまいます。会社が傾いてしまえば部署も何も関係ありません。

つまり会社のお金の問題は全体の問題となるのです。

このような問題を少しでも発生させなくするためには、大きな会社であれば部署を飛び越えた社内のコミュニケーションが大切となるでしょうし、小規模な会社であっても情報交換が会社で発生する、もしくは発生している問題解決の糸口となるのです。

買掛金問題も同じだ。初めは小さなミスから引き起こされることが意外とある。

よって「ホウレンソウ」が重要となる。自分は担当じゃないから関係ない・・・という考えは捨てたほうが良いだろう。

買掛金管理の注意点

買掛金を管理する業務の中で最も重要なのが「決算期の上方修正と下方修正」です。

年間を通して同じ予算であることはほぼありません。業界の流れや経済の状況などで大きく変動するのが一般的です。定期的な予算の見直しなどを行なうことで、会社全体の予算と購買予算のすり合わせを行ないましょう。

会社の売上が予算以上になっているのに、当初の購買予算ではチャンスロスを生んでしまいます。売上が予算以下の場合は余計に在庫を抱える状態である「過剰在庫」になってしまいます。うまく調整することができていれば、余計な買掛金を抱える必要がなかったわけです。

このように買掛金の管理には、会社全体のお金の流れが大きな影響を与えているのです。

買掛金管理ができていないことで起こりうる問題に至るまでに起こること

買掛金の管理ができていないと、結果として取引先に買掛金を支払うことができなくなってしまいます。つまり資金繰りが悪化している状態ということです。

会社の資金繰りが悪化していれば、最悪の場合には「倒産」につながりかねません。

ではなぜ資金繰りが悪化してしまうと倒産につながってしまうのかということですが、以下の2点が挙げられます。

この2つを引き起こしやすくなり、結果的に「倒産」という自体につながってしまうのです。

買掛金を支払えなくなる「債務超過」

買掛金を抱えすぎてしまい、買掛金の金額が会社にあるお金よりも多くなってしまうと「債務超過」の状態になってしまいます。

つまり取引先に支払うお金が、自分の会社にあるお金以上の金額になってしまうことです。

今はお金がないけど、仕入れた商品が売れたら仕入の代金である買掛金を支払えるから問題ない!

商品を取引先から仕入れた段階で、商品代金である買掛金が発生しています。商品を仕入れたのですから商品代金を支払うのは当たり前のことです。

商品が売れたら、その売り上げから仕入れた商品代金(買掛金)を支払おうと思っていたのにそれができない。

会社の資産を寄せ集めても、やはり支払うべき買掛金の金額には足りない・・・。どうしよう・・・。

これが倒産する会社で起こりえる問題の1つ「債務超過」の状態です。取引先からしてみても商品を納品したのに商品代金が支払われないわけです。つまり売り上げが立たなくなってしまうわけです。これにより相手先の会社も経営にダメージを負うことになってしまいます。

よって商品代金を支払わないということは、取引先に対しても、そして場合によっては世間的にも信頼を失ってしまう行為といえます。

参照 掛取引の割合は重要!? 掛取引の割合の高さは業種や資産によってリスクに

買掛金の支払い遅延・支払い不能 「信用力の低下」

買掛金の支払いが遅れたり、もしくは支払えなくなった場合には会社の信用は低下します。当然ですよね。

とくに新しい会社と取引を行なう際には、相手の会社がどのような会社であるのか分からないものです。そのような時には、相手の会社の信用調査(与信調査)を行ってから取引を開始することがあります。

それほど取引において「信用」は大事なものとなります。

それにも関わらず支払いが遅れたり、支払いができないなんてことが発生してしまえば、一気に信用は落ちます。もう二度と取引ができなくなることも不思議ではありません。

それと、このようなことがないとも限りませんので、今後の取り引きは止めさせてもらいます。

このように、今まで購入していた商品や材料の仕入ができなくなってしまいます。新しい仕入先を探すことができなければ、会社によっては商売ができなくなってしまい、そのまま倒産してしまうという可能性もあるのです。

買掛金の支払い遅延や不能は、どれだけ重大なことであるのか覚えておきましょう。

買掛金が支払えない場合の資金調達方法

買掛金は支払わなければならない代金であるため、もし支払うお金がなければ資金調達する必要があります。

買掛金の管理を正しく行っていなければ、資金繰りが悪化してしまう可能性があるというお話をしてきました。そして買掛金の管理をしっかりと行なっていたとしても、販売不振などで資金繰りが悪化するケースもあります。

資金繰りが悪化すると買掛金が支払えなくなってしまったり、債務超過や信用力の低下を引き起こす可能性があります。

このような問題を解決するためには、シンプルにお金があれば問題ありません。そのため買掛金を支払うために「運転資金」を確保することに目を向ける必要があるでしょう。

参照 買掛金の問題解決するために必要なこと!買掛金問題の解決方法と予防策

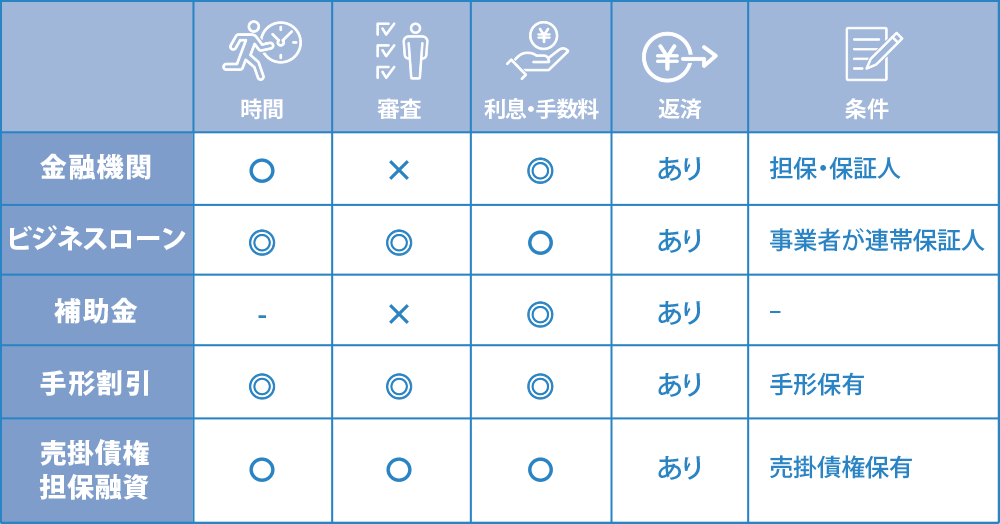

運転資金を調達する方法は色々ありますが、とくに有名な資金調達方法を2つ紹介したいと思います。

「借りて資金調達」をするのか、「持っているものを売って資金調達」をするのかが主な資金調達方法といえます。

一般的には金融機関などから「借りる資金調達」を選ぶ事業者が多いのではないでしょうか。

銀行などの金融機関から「借りる」

資金調達というと「銀行などの金融機関から借りる」と考える事業者は非常に多いです。しかし現実問題として、かなり難しいと言えます。

買掛金が支払えないということは、自社の財務状況は火の車であるということです。その状態で銀行に融資を申し込んでも、審査のハードルは高くなります。なぜなら銀行側からしてみると、融資したお金が返済されない可能性が高いためです。そのため銀行からの融資を希望する場合には、経営状況が悪化する前に行動をしなければならないのです。

そしたら私、損する。貸したくない。

融資をするかしないかは金融機関側が決めることなので、誰でもお金を借りられるわけではありません。

しかし方法がないわけでもありません。お金を借りる方法もたくさんあります。そして審査が厳しいところもあれば、そうでもないところもあります。

一般的には銀行の審査が一番厳しいです。銀行よりも審査が緩くなるのは民間の金融機関となります。また「ビジネスローン」であれば利用できる可能性が高くなります。ビジネスローンは、銀行にもありますし民間にもあります。

簡易的な審査となり審査通過率が高いといった特徴があります。利率は高くなりがちですが、手早く資金を借りられるといういうメリットがあります。

銀行のビジネスローン審査に不安を感じるのであれば、ノンバンクのビジネスローンに申し込んでみるのも1つの方法でしょう。

参照 ビジネスローンと売掛債権担保融資+ファクタリングで資金調達をする方法

売掛金を担保に借りる、もしくは売掛債権を売却する

取引先からのもらえる売掛債権(売掛金)を持っているという場合には、その売掛金を利用することで資金調達することが可能です。

- 売掛債権担保融資(売掛金を担保)

- ファクタリング(売掛金を売却)

売掛債権(売掛金)というのは、取引先から商品代金をもらえる権利です。つまり近い将来、売り上げが入ってくるということであり、その売り上げを手にする権利を持っているということです。

その権利を担保として融資を受けたり、その権利自体を売却して資金調達するという方法があります。

売掛債権担保融資(売掛金を担保)

売掛債権担保融資とは、売掛金を担保にして資金調達する方法です。

売掛金以外にも商品在庫などを担保にすることも可能です。担保評価率によって融資可能な金額が決まります。

ABLとも呼ばれており、固定資産がない会社であっても売掛金さえあれば資金調達することができる可能性が高いです。

注意すべき点は、もし売掛金が不渡り(支払いを受けられない状態)になった場合、融資で手に入れた金額をすべて返済しなければならない点です。

融資であるため、返済をしていくこととなります。しかし不渡りの場合は即時返済を請求されてしまうため、リスクが高いという点に注意してください。

ファクタリング(売掛金を売却)

ファクタリングは売掛金を第三者に売却して資金を調達する方法です。

ここでいう第三者とは、売掛金の買取を専門に行なう「ファクタリング会社」のことです。売却時に買取手数料が発生しますが、融資と違って毎月の返済が必要ありません。売掛金の売却益をそのまま買掛金の支払いに利用できる点もメリットです。

銀行から融資を受ける場合、資金使途を伝えなければなりません。つまり借りたお金の使い道を伝えなければならないのです。その使い道以外に使用することはできません。もし違反してしまうと、全額返金を要求されます。

ファクタリングは売掛金を売却して資金を得ます。会社の持ち物を売却する行為と同じであるため、お金を借りるわけではありません。そのため資金使途は問われません。よって、買掛金の支払いに限らず、好きなように利用することができます。

さらにファクタリングの審査のハードルは、非常に低いというメリットがあります。ビジネスローンや売掛債権担保融資も審査ハードルは低いですが、申し込みをした会社の財務状況がチェックされます。ファクタリングは申込企業の財務状況よりも、売掛金が確実に存在するのかという点と、売掛先(取引先)の財務状況が重要視されます。つまり会社が赤字であったとしても申し込みをすることはできるのです。

デメリットは手数料の上限値が法律で決まっていない点です。ファクタリングの手数料は、ファクタリング会社ごとに自由に決められています。売掛金の5%~30%が一般的な相場といえます。会社ごとに手数料が異なるため、利用する際には複数社との相見積もりをおススメします。

参照 売掛金を売却できる金融サービス「ファクタリング」 融資に代わる新しい金策になる!

買掛金管理が会社の資金繰りを安定させる

買掛金の管理は会社の資金繰りを安定させるためにも必要な業務です。

細かく面倒な作業であることは間違いありません。お金の出し入れが多い会社であればあるほどです。しかし買掛金のみならず、会社のお金の流れをしっかり管理しておけば資金繰りに関する悩みも軽減されやすくなります。。

買掛金が支払えないと、取引先の資金繰り悪化にもつながります。結果的に自社の資金繰りの悪化が取引先全体に迷惑をかけていると自覚すべきです。管理と聞くとルールに目を向けがちですが、本来の管理とは「組織の運営を円滑にするための仕組みである」という点を忘れないようにしましょう。

買掛金管理や支払えない場合の対処法(資金調達方法)を見直し、資金繰りの改善と安定的な会社運営を行ないましょう。