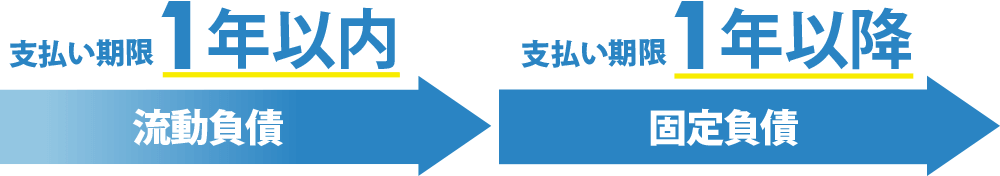

支払手形は負債です。そして負債の中でも「流動負債」となります。 1年以内の支払いかそれ以上の支払いかという違いがあります。

負債というのは「お金やモノを借りている」ということです。そして負債は「固定負債」と「流動負債」の2つに分類することができます。

この2つの最大の違いは「借りている期間の長さ」となります。そして両方とも「負債」という区分で経費に計上することになります。

この2つがややこしいのは、支払期限に応じて計上方法が変わることです。

固定負債の期限が1年を切った段階で流動負債に変化し、流動負債が1年以内に支払えない場合は固定負債として経費に計上することになります。あまりにもややこしいため、固定負債と流動負債の区分けを間違って会計処理をしてしまうことがあります。

会計処理を間違ってしまうと、銀行融資を申し込むときに決算書評価が落ちてしまう可能性や、融資審査に通らなくなってしまう可能性があるため注意したいところです。

目次

手形のおさらい 約束手形と為替手形

まず手形について簡単に説明したいと思います。

手形自体は商取引で利用できる決済方法であり、一定期日に代金の支払いを約束した有価証券となります。受け取った場合には指定の期日に金融機関に持って行くことで現金に換金することができます。

そして手形には「約束手形」と「為替手形」があります。

この2つの違いは「2者間での取引」なのか、それとも「3者間での取引」なのかという点です。

「約束手形」の仕組み(2者間取引)

約束手形は振出人と受取人の2者間で行なう取引の方法です。

「為替手形」の仕組み(3社間取引)

為替手形は振出人と受取人に第三者である「引受人」が入った取引です。

定義は「振出人」と「受取人」と「引受人(支払人)」の3者間で決められた期日に売掛金の支払いを約束した有価証券のことになります。

一方、為替手形は3社間での取引となる。振出人が支払人とは異なる可能性がある。

まずこれを理解しておこう。

支払手形(約束手形)の仕訳方法

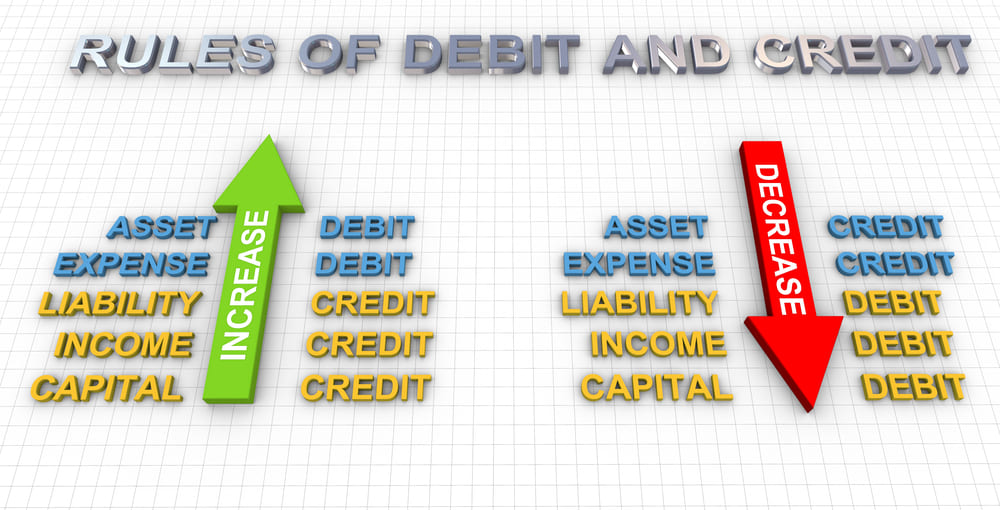

約束手形を振り出した場合の仕訳方法は、手形によって負債が増えると考えます。よって貸方に支払手形の金額を記入することになります。

手形が決済されたときの仕訳方法は、支払いが完了したことで負債がなくなります。そのため借方に支払手形の金額を記入します。そして手形が決済されると口座から引き落とされることになるため貸方に当座預金を記載することになります。

受取手形は手形を受け取る側

支払手形は支払う側からみた場合ですが、受け取る側から見た場合には「受取手形」といいます。

手形に記載された期日に商品やサービスの代金を受け取ることができます。

売掛金と同じ売上債権であり、手形を持っていれば「受取手形」、そうでなければ「売掛金」と区別されます。

固定負債と流動負債の違いは「債務期間」

負債は「流動負債」と「固定負債」に分けられます。

この2つの違いは「債務期間の長さ」つまり「取引発生から支払いまでの期間の長さ」です。つまり1年以上後に支払えば良い借金が「固定負債」で、1年以内に支払うべき借金が「流動負債」になります。

たとえば社債や長期借入金などが「固定負債」となります。一方、買掛金や支払手形、未払金などが「流動負債」となります。

実は意外と間違いやすいものです。それは、時として流動負債は固定負債となり、固定負債は流動負債となるためです。変化するのです。

| 流動負債 | 固定負債 |

|---|---|

正常営業循環基準で区別する

正常営業循環基準とは、流動負債と固定負債を区分けするための基本となる考え方です。

難しい言葉のように思えますが、要するに「仕入れた商品を販売して、手に入れた利益から次の商品を仕入れる」という流れのことです。業界によって多少細かい部分の基準が異なります。

この循環の中で発生する「負債」つまり「借金」が流動負債として計上されるのです。

支払手形や買掛金は1年以内に支払うべき代金であり負債です。つまり借金なのです。そのため「流動負債」になります。約束手形や売掛金は負債ではありませんが、入金されるまでは売上げとしてカウントできないお金になるため、1年以内に支払われる代金「流動資産」として区分されます。

流動負債の勘定科目

具体的に流動負債にどんなものがあるのか見てきましょう。流動負債の主な勘定科目は次の7つです。

買掛金

流動負債としてもっとも発生頻度が高いのは「買掛金」になります。

買掛金とは、後日支払うべき代金を指します。会社同士での取引の際には、取引先に商品を納品してもらってから、数ヶ月後にその商品代金を取引先に支払うことになります。つまり後払いが主流となっているのです。

この「数ヶ月後に商品代金を取引先に支払う」ということ、つまり「数ヶ月後に取引先に支払わなければならない商品代金」のことを「買掛金」といいます。

参照 買掛金

支払手形

正常営業循環の中で発生した手形債務になるため、支払手形は流動負債になります。支払手形の期日は通常1ヶ月から4ヶ月以内にすることが多く、一ヶ月単位であることが一般的です。

また、繊維業が90日以内、それ以外の業種は120日以内が原則です。取引発生から最大でも120日以内に支払い期日がくるため、流動負債として区分されるのです。

銀行などで手形貸付を行ない、借用証書ではなく約束手形として振り出された場合は処理が変わります。流動負債の区分に変更はありませんが、勘定項目は支払手形ではなく「短期借入金」になります。

手形による支払いの義務ではなく、単純に銀行などにお金を返済するという性質に変化するのです。

参照 手形とは支払い手段の1つ

短期借入金

「短期借入金」とは、1年以内に支払期日がくる借入金全般を指します。

金融機関からの短期的な融資(ビジネスローンなど)以外でも、元請会社や下請会社、役員や従業員からの借入金で1年以内の支払期日があるものは「短期借入金」で処理されます。また、前述したように「手形貸付」による融資も「短期借入金」になるため、経費計上の際には間違えないように注意しましょう。

前受金

商品やサービスの提供前に支払われる代金が「前受け金」です。

前受金の特徴は、代金が支払われているのにもかかわらず、流動負債として計上されることです。前受け金の流動負債としての概念は「支払うべきお金」ではなく「提供すべき商品やサービス」という点に注意しなければなりません。

経理処理上では売上金として計上するのではないか?と考えがちですが、正常営業循環基準に照らし合わせると「流動負債」として区分されます。

未払金

本来の事業とは無関係の流動負債が「未払金」です。

正常営業循環外の負債で1年以内に支払期日がくるもの。要は仕入れ以外の支出です。支払いを済ませていない「事務消耗品」や「オフィス維持費」などが該当します。ただし、未払金にはその性質上で長期と短期に別れる場合があります。1年基準によって流動負債もしくは固定負債に分類しなければなりません。

参照 オフィス家具を購入?レンタル?メリット・デメリットを徹底解説

引当金

「引当金」とは、役員報酬や退職金、商品の返品や修理を無料で行なう場合に発生する代金のことです。

これらの代金に共通するのは「1年以内に発生するかどうかわからない」という「みなし負債」である点です。

引当金の経理処理は、実際には発生していない、今後発生する可能性があるという前提で行ないます。処理判断が難しいため、税理士に相談してから判断を決めるとよいでしょう。

固定負債の勘定科目

固定負債は正常営業循環以外の取引で発生し、支払期日までが1年を超える負債のことです。

主な固定負債の勘定科目には次の4つが挙げられます。

社債

社債とは、会社が資金調達のために投資家に向けて発行する有価証券です。

資本である株式と違い、発行企業側から見ると「負債」になります。社債の返済期限は1年以上後です。そのため、1年基準で考えると社債は固定負債として扱われることになります。

社債の支払期日が1年以内になった場合、1年基準に従って流動負債に変わります。1年を切った段階で流動負債として計上しなおすことを忘れないでください。

長期借入金

銀行の事業性融資など、支払期日が1年以上後になる長期借入金は固定負債として計上してください。

ただし、金融機関以外からの借入金で「純資産の5%以上」にあたる金額の場合は、その負債の詳細を示すための名称を付けなければいけません。

「株主長期借入金」や「役員長期借入金」などの具体的な名称をつけないと、経理処理ができないことを覚えておきましょう。

預かり保証金

商品やサービスを提供し一時的に保証金を預かり、契約終了後に預かったお金を返還する場合は固定負債の「預かり保証金」として計上しなければなりません。

商品やサービスの保証、とくに商品に関しては1年以上の保証期間を設けているモノがほとんどです。

そのため、商品によっては保証金を預かって、万が一の故障などに備えて置く場合があります。1年基準の観点からほとんどの預かり保証金は固定負債で計上されます。

繰延税金負債

会計上の利益総額と税法上の利益額が一致しないときに使われる勘定科目が「繰延税金負債」です。

税効果会計という手法の1つで扱われます。

発生原因を明記しなければならないと法律で義務付けられているなど、扱いが難しいため、税理士さんに相談しながら計上すべきでしょう。

支払手形は負債であり流動負債 支払いをする義務

支払手形とは流動負債です。負債であるため支払いをする義務のこともあります。

少しややこしく感じるかもしれません。

取引先から商品を納品してもらったとします。これにより商品代金を取引先に支払う必要があります。このとき、商品代金を現金ではなく手形で支払うとします。

つまり「手形で商品代金を支払わなければならない、つまりは手形で商品代金を支払う義務がある」という状態となっているわけです。つまり手形で商銀を支払う義務があることを「支払手形」と表現します。そのため支払手形という形のあるモノが存在するわけではありません。

そして手形で支払いをしたとしましょう。その時、手形を取引先に渡すことになります。この渡した手形のことを「約束手形」といいます。約束手形は形として存在しているものであり、そこに書かれている金額と同じ価値のある有価証券です。

繰り返しになりますが、「支払手形というのは手形で支払いをする義務」であり、「約束手形というのは取引先に実際に渡した手形」のことを指します。

手形で取引先に支払いをしなければならない・・・という義務のことを支払手形という。つまりモノではない。

どちらも「手形」という言葉を使っているため、紙でできたペラペラのもののように思えるが実は違うのだ。

片方は手形そのもの。もう片方は義務(行為)なのだ。

支払手形の定義

支払手形を定義すると次のようになります。

- 掛取引によって商品やサービスを購入した場合に発生する「代金を支払う義務」のこと

掛取引と聞くと売掛金や買掛金が浮かびます。掛取引で手形を使って支払いがされる場合は、約束手形と支払手形という会計処理になります。掛取引で発生する「代金を支払う義務」は支払手形も買掛金も同じ区分です。

会社が商品やサービスを購入し、未払いとなっている債務のことを「仕入債務」と呼びます。買掛金や支払手形が「仕入債務」に該当します。

場合によっては短期借入金として扱うこともある

約束手形を銀行にもっていき、手形を担保にして短期的な借入ができる金融サービスを「手形借入」といいます。手形借入を行なうと、支払手形ではなく「短期借入金」に会計処理が変わる点に注意しなければなりません。

短期借入金は支払手形と同じ流動負債に区分されます。経理処理で計上ミスが起こりやすい部分でもあるため、処理ルールを把握した上で処理を行ないましょう。

負債の把握は会社経営にとって重要な指標になる

会社経営において「負債」を把握することは、経営状態を分析する上で重要な指標になります。それには「決算書」が重要なポイントとなります。

決算書を見ることで、その会社の経営状況をある程度把握することができます。決算書は「財務諸表」と呼ばれ、「損益計算書」、「賃借対照表」、「キャッシュフロー計算書」の3つで構成されています。

財務諸表の見方として注意すべきポイントは次の3つです。

- 損益計算書は過去3年分で業績の推移をチェックする

- 賃借対照表で財務体質を分析する

- キャッシュフローの現状だけで判断しない

とくに注意すべきは「賃借対照表で財務体質を分析する」という点です。流動負債や固定負債の増減などはもちろん、売掛金や約束手形の回収率なども確認して、資金繰りに問題がないかを判断しましょう。

資金繰りの悪化は会社の倒産に直結しやすい問題点です。そのためにも決算書を分析し、取引先との取引の状況や、取引先の与信管理などを行っていきたいところです。

負債の概念を正しく扱うことが経営者に求められている!

流動負債と固定負債をそれぞれの基本を理解しておくことで、経営状況の分析や取引先の与信管理などがよりスムーズにできます。負債を減らすというよりも、資金繰りを安定させる、財務のバランスを重視した経営が大事なのです。