資金調達として一番メジャーな方法は「銀行からの調達」でしょう。銀行からの融資は、数ある資金調達の中でもトップクラスに金利が低いのが魅力です。

- 資金調達するならまず銀行から・・・と考えがち

- 銀行の審査は非常に厳しい

- 銀行からお金を借りるときには抑えるべきポイントがある

しかし誰でもお金を借りられるのか?というとそんなことはありません。銀行からの資金調達は審査が厳しいということで有名です。

審査が厳しい理由は単純です。

必ず返済してくれる人にお金を貸し、利息で利益を得るためです。

つまり資金調達を希望している事業者の事業に少しでも返済に不安を感じさせる要素を審査で見つけた場合には、審査に通過できないのです。

とはいえ、お金を借りる上で金利が低い銀行融資は魅力的であることは間違いありません。

そこで重要となってくるのは、「銀行融資における審査を通すポイント」となるのです。ここでは銀行から資金調達をする事業者のために、銀行融資の概要、そして審査のポイントとなる点などをお話ししていきたいと思います。

目次

銀行から資金調達する際に重要視されるポイント 安心してお金を貸せるかどうかを示す

銀行からお金を借りるとき、銀行側が重要視するポイントは「貸したお金が利息をプラスしてしっかり戻ってくるのか?」という点です。

逆の立場ならどう思うのか?

たとえばあなたが全く知らない人からお金を貸してほしいと言われたとします。

- 何に使うのか?

- いつ返せるのか?

など、少なくてもこのくらいのことを知りたいとことでしょう。

銀行もそれを知りたいのです。

そのために必要なものとして、法人であれば決算書類、個人事業主であれば確定申告書などの客観的に数字で表された書類が必要となります。

銀行融資の仕組み 基本は2つのタイプの融資

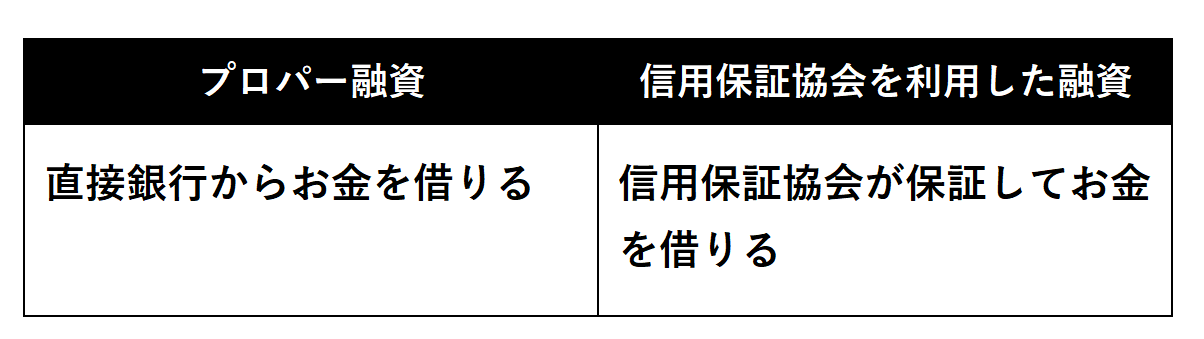

銀行からの融資には2つのタイプがあります。「プロパー融資」と「信用保証協会を利用した融資」です。

プロパー融資とは「直接銀行からお金を借りるパターン」です。信用保証協会を利用した融資は「事業者と銀行との間に事業者を保証してくれる会社を入れて銀行からお金を借りるパターン」です。

一般的には信用保証協会を利用した融資となるでしょう。そのほうが銀行としても安心して融資を実行することができるためです。

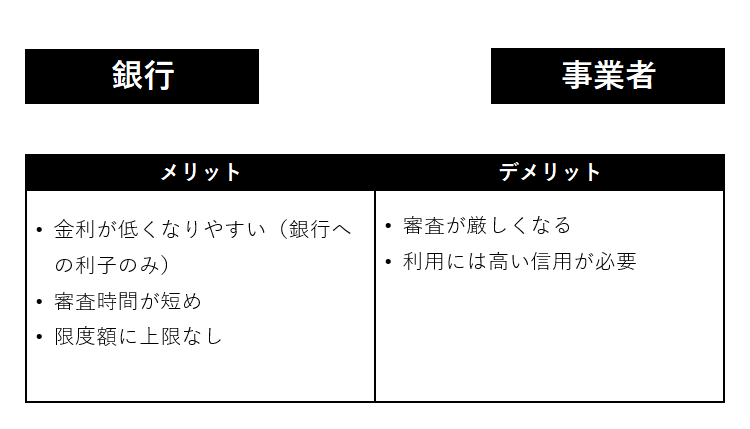

プロパー融資

プロパー融資は、信用保証協会を通さずに直接銀行からお金を借りる融資のことです。

事業者からすると、銀行への利息を支払うだけとなります。また銀行の審査のみとなるため審査時間が短くなります。さらに銀行の判断だけのため、借りる金額に上限が無くなります。

銀行側からすると信用保証協会が入らないため、お金を貸すリスクが高まります。リスクが高まるため、担保や保証人を取りたいと考えますし、審査も厳しいものとなります。

全体を通して考えると、事業者としては厳しい審査に合格しなければ利用することができないため、合格した場合には社会的信用が高まるとされています。

このことにより、今後の融資、他の銀行からの融資に対しても有利となる材料になるといえます。

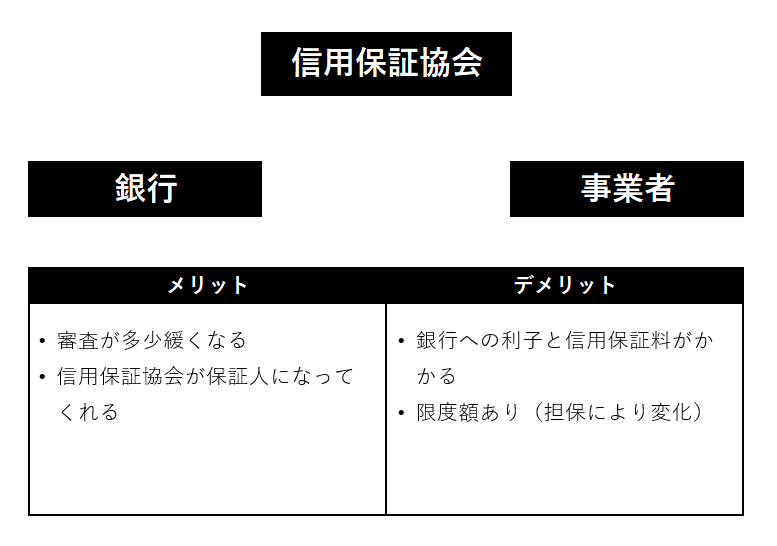

信用保証協会を利用した融資

信用保証協会とは、各都道府県に設けられている公的な機関です。銀行から融資を受けたいと考えている際には、保証人となってくれます。

信用保証協会を通すと融資を受けられやすくはなります。しかしその分、保証料が必要となります。つまり銀行へ支払う利子以外にも必要となります。

信用保証料は、借りる金額や保証期間、据え置き期間などによって変化します。

| 信用保証料 支払例 | |||

|---|---|---|---|

| 借入金額 | 100万円 | 100万円 | 100万円 |

| 保証期間 | 12ヶ月 | 60ヶ月 | 60ヶ月 |

| 据え置き期間 | 0ヶ月 | 0ヶ月 | 3ヶ月 |

| 保証料率 | 1% | 1% | 1% |

| 信用保証料 | 6500円 | 27500円 | 28625円 |

保証期間が長くなればなるほど保証料が高くなります。ちなみにですが、返済期間が当初の予定より短くなった場合、信用保証料は一部返戻されることもあります。

銀行の金利は低い 低い金利は大きなメリット

銀行系の融資は、プロパー融資でも信用保証協会を通した融資でも、金利が低いことが最大のメリットです。

資金調達の方法はさまざまですが、ビジネスローン(事業者ローン)の金利は約10%前後となります。また融資ではありませんが、売掛債権を売却して資金調達をするファクタリングの場合、手数料は5%~30%となっています。

参照 ビジネスローン

参照 ファクタリング

融資も借金です。借金をする上で金利は重要視しなければならないポイントです。お金を貸す側としてはこの金利が利益となります。そのため利益を上げるためには金利を上げるか、返済期間が長くなってくれた方が良いのです。

利息は借金において重要なポイント

お金を借りたら借りた分だけを返せばよいわけではありません。かならず利息が付きます。この利息が、お金を借りる上で非常に重要なポイントです。利息がほんの数%違うだけで、毎月の返済額や、最終的に返済する金額が非常に大きくなることがあるためです。

たとえば以下に3つのパターンを挙げてみました。どれも1000万円を借り10年で返済するものとします。

| 借入金額 | 1000万円 | ||

|---|---|---|---|

| 返済期間 | 10年 | ||

| 金利 | 2% | 5% | 10% |

| 毎月返済額 | 92013円 | 106065円 | 132150円 |

| 総返済金額 | 11,041,560 円 | 12,727,800 円 | 15,858,000 円 |

| 利息分 | 1,041,560 円 | 2,727,800 円 | 5,858,000 円 |

金利がたったの2%だったとしても、返済に10年かけた場合には利息を100万円以上支払うことになる計算となります。そして金利が10%である場合、利息は約600万円にもなってしまいます。つまり1000万円借りて返済時には合計で1600万円の返済です。

こうしてみると、利息というのはかなり大きなものであることが分かると思います。

たとえばお金を借りやすいビジネスローンと比べてみます。ビジネスローンは金利が「5%~13%前後」で設定されていることが多いです。しかし実際には10%は超えるとされています。ビジネスローンは銀行融資よりも断然楽にお金を借りることができます。楽だからという理由で今回のように1000万円を借りてしまうと、10年で返済するとして約1600万円もの返済金となります。

1000万円借りて1600万円で返すのです・・・。これが現実です。

どの借金でも言えることですが、審査が楽であれば返済金額が大きくなりやすく、審査が厳しければ返済金額は低くなりやすいものです。

審査が厳しくお金を借りることが難しいということは、利息が小さくなりやすい。

お金を借りるということはこういうことだ。

銀行融資を利用するときに必要な書類

銀行からの融資を受ける際には、提出しなければならない書類が複数あります。

- 決算書

- 試算表

- 事業計画書

- 資金繰り表

- 担保関連資料

- 保証人関連資料

- 通帳

- 納税証明書

銀行によって必要書類は異なってきます。そのためここで紹介している書類はあくまでも一例です。参考程度にしてください。また法人と個人事業では提出する書類が異なってきます。

一番確かな方法としては、融資を希望している銀行に直接連絡をし「融資を受けたいと考えているが、審査のための必要書類を教えてくれませんか?」と聞くのが一番早いですし確かです。

銀行側の事情 お金を貸すための根拠集め

銀行はなるべくお金を貸したいと考えています。それが銀行の利益につながるためです。

ただし貸したお金が返ってこなかったら大きなマイナスになってしまいます。そのため、貸したお金が返ってくるだけの根拠となる数字、材料を必要書類から探し出しているのです。

書類を提出することで以下のことが分かります。

- 返済能力があるか?

- 税金を滞納していないか?していなかったか?

- 借金のトラブルはないか?なかったか?

至ってシンプルです。多くの書類を提出することになりますが、結局知りたい内容はこの3点です。

と判断してもらえればよいわけだ。

逆に言うと、今までに何かしらのトラブルがあった場合、そしてそれが必要書類に反映されている場合には、審査に通らない可能性が出てくる。

銀行融資のメリット・デメリット

銀行から融資を受ける際のメリットデメリットを紹介していきます。

| メリット | デメリット |

|---|---|

|

|

お金を借りる上で金利が低いということは、それ以外のデメリットをすべて打ち消すほど大変魅力的なものです。

だからこそ資金調達と言えば銀行からと考える人が多いのも納得です。わざわざ初めから金利の高い融資を選ぶ人はいません。

はじめに銀行に相談してみて、もし断られたり条件が合わなかったら他の資金調達方法を探すというのが一般的な流れでしょう。

融資の打ち切りの可能性はゼロではない

銀行が一方的に融資を打ち切ってくることがあります。

- 会社の業績が悪化し、なかなか回復できない

- 提出書類に不正の疑い

- 事業資金のはずが私的利用

- 銀行自身の経営問題

銀行としてはお金を貸すことで得られる利息で利益を得ています。しかしそれが見込めないと思うだけの材料が出てきしまった場合には、少なくても貸したお金の元本だけでも取り戻そうとします。

たとえば当初の返済期間が10年だったとしても、繰り上げての返済を要求してきます。

もしこのような状況になった場合にも対処法はいくつもありますが、売り切られる可能性はないことはないのです。もしこのような状態になったときにも困らないよう、銀行から受けた融資に頼りすぎない経営であったり、他の資金調達方法を確保すべきでしょう。

銀行融資に必要な交渉術 金利を下げることは可能

銀行融資を有利に進めるためには、それなりの交渉が必要となります。

銀行の金利は、数ある資金調達の中でも低い方であるとお話をしてきました。これは紛れもない事実です。とはいえ金利の幅は約1%~10%と幅広くなっています。

銀行も金利で利益を得ているため、なるべく高い金利でお金を貸したいと考えています。

事業者の中には、金利を下げられないと思っている人もいるようですが、そのようなことはありません。交渉次第では下げることが可能です。

一番シンプルな交渉術は「借り換え」

金利を下げる方法はいろいろあります。一番手っ取り早いのは「金利が高いため、他の銀行から融資を受けて、あなたの銀行から受けたお金を全額返済する」と銀行の担当者に申し出ることでしょう。

何度も言いますが、銀行はお金を貸し利息を得ることで利益を得ています。そのためお金を貸し続ける必要があります。それも返済能力のある会社に対し、なるべく長い間貸し続けたいのです。

そのため、一括で返済されれば、利息を得ることができなくなってしまいます。

弊社としては、長い付き合いであるそちらの銀行と取引を続けたいと思っているのですが、どうにかならないものでしょうか?

このような状態となる可能性は十分に考えられます。

もちろんこの前段階の準備は必要です。他の銀行に行き、現在の状況を説明し、「あなたの銀行だったらどのくらいの条件でお金を貸してくれるのか?条件によっては借り換えをしたいと思っている」という交渉をしなければなりません。可能であれば複数の銀行に聞いてみた方がよいでしょう。

ただしです。この交渉は経営が上手くいっている状態、もしくは他の銀行との交渉が上手く言った状態でなければ利用できません。

弊社としては、長い付き合いであるそちらの銀行と取引を続けたいと思っているのですが、どうにかならないものでしょうか?

経営が上手くいっていない状態で交渉をしてしまうと、このような事態になってしまう可能性があります。これでは逆に自分を苦しめることになってしまうのです。

また、他の銀行と交渉を行い、融資をしてくれる・・・となったとしても、実際融資されるまでは何が起こるか分かりません。突然ストップされることもあります。

なので、金利を引き下げる交渉はあまり強気には出ず、下げてくれたら御の字くらいの気持ちで交渉してみてはいかがでしょうか。

銀行融資を利用するときに気を付けるべき4つのこと

銀行から融資を受ける際には4つのことに気を付けたいです。

余裕をもって融資を受ける

ある程度余裕をもった金額で融資を受けた方が良いでしょう。

計算上でいくら必要になるかを算出したとします。しかし会社経営というものは、計算通りに行かないことがあります。たとえば取引先から売掛金が予定通りに入ってこなくなったとか、事業で使用している機器が突然壊れてしまったりだとか、考えもしかなった出費が発生する可能性があります。

「お金が足りなくなったらまた融資を受けるから大丈夫」

という考えは危険です。

金融機関からどのくらい信用されているのかにもよりますが、借金の返済をしている最中に追加融資を申し出て、OKが出るかどうかはわかりません。

もし断られてしまった場合、そしてどうしても資金調達しなければならない場合、他の資金調達方法を探すことになります。銀行の金利よりも高くなってしまう可能性が十分にあります。

それであれば初めから、多少余裕をもった金額を融資してもらっていた方がよいでしょう。

信用を事前に作っておく

銀行からの融資で大切なことは、「信用」です。

「融資したお金をしっかり返してくれる人なのかどうか?」

という点を、審査でも見られます。

そのため1つの方法として、必要がなかったとしても事前に少額の融資を受けておき、滞りなく返済を行うことで銀行に対して信用を作っておくのも良いとされています。もちろん借りた分の利息は支払うことになります。利息分で信用を買ったと思えば安いものです。

考え方を変えてみましょう。

2人の事業者が銀行に来たとします。1人は以前から付き合いのある事業者。もう1人は初めて来た事業者です。以前から付き合いのある事業者は、毎月しっかりと返済をしてくれていて、今では完済しています。

| 以前からの付き合い「アリ」 | 以前からの付き合い「ナシ」 |

|---|---|

融資を受けたいのですが。 私、あなたのこと、知っている。以前も貸してしっかり返ってきた。今回も貸すよ。 | 融資を受けたいのですが。 私、あなたのこと知らない。だからまずは少額からね。 |

これまでの返済の実績があるかないかで、融資してくれるかどうか、そして大きな金額を貸してくれるかどうかに影響してくることがあります。

そのため、「返済の実績づくり」をしておくというのも1つの方法です。

継続的に健全な経営をする

銀行から融資を受ける前、そして融資を受けた後でも、健全な経営を行っていく必要があります。

たとえば銀行から融資を受ける前、税金を滞納していたり赤字経営が続いている場合、銀行に融資をお願いしても審査で落ちてしまう可能性が考えられます。

もし融資を受けた後、経営が不安定になりやはり税金滞納や赤字経営が続いてしまった場合、銀行としては融資したお金を回収できない可能性を考え、融資の打ち切りを決める可能性が考えられます。

このようなこともあり、融資を受ける前も後も、税金を滞納しない、赤字経営にならないような、安定して健全な経営を行う必要があるのです。

審査に通らなかった場合のことを考えておく

銀行の審査は厳しいです。審査が通らないことは普通に考えられる話です。

そのような時は、他の資金調達の目星を付けておく必要があるでしょう。銀行だけがすべてではありません。どうしても銀行以外からお金を借りると金利が高くなってしまう可能性はあります。しかしどうしてもお金を借りなければならないのでされば、それは仕方のないことです。

ただしですが、お金を借りることで逆に経営が危うくなることもあります。そのようなことがないように、たとえば税理士などに相談をしながら資金調達の方法を考えるとよいでしょう。

また資金調達の際には自己判断で完結せず、税理士などに相談し客観的な意見を聞くことも大事だ。

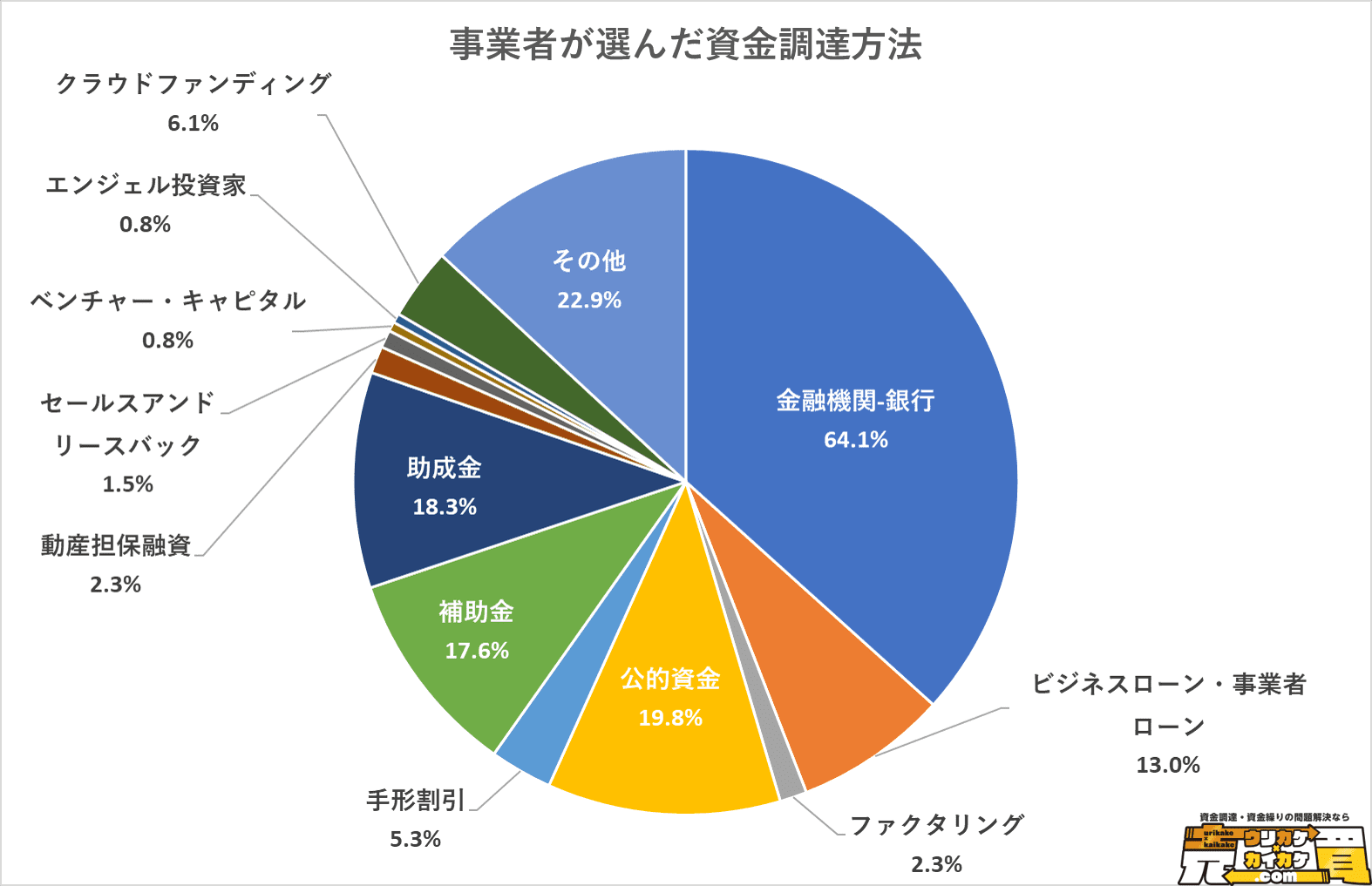

【WEB調査結果】事業者が利用する銀行融資の実態

事業者がどのくらい銀行融資を利用しているのか、そして利用した結果の感想をWEB調査してみました。結果として「金融機関-銀行」から融資を受けた事業者は6割を超えていました。また利用した満足度も6割ほどでした。

事業者が選ぶ資金調達第1位が「金融機関-銀行」

事業者が最も選んでいる資金調達方法は「金融機関-銀行」でした。

6割を超える事業者が「金融機関-銀行」で資金調達をしていました。「資金調達する=銀行から」というイメージを持っている事業者は多く、これは予想できた結果でした。

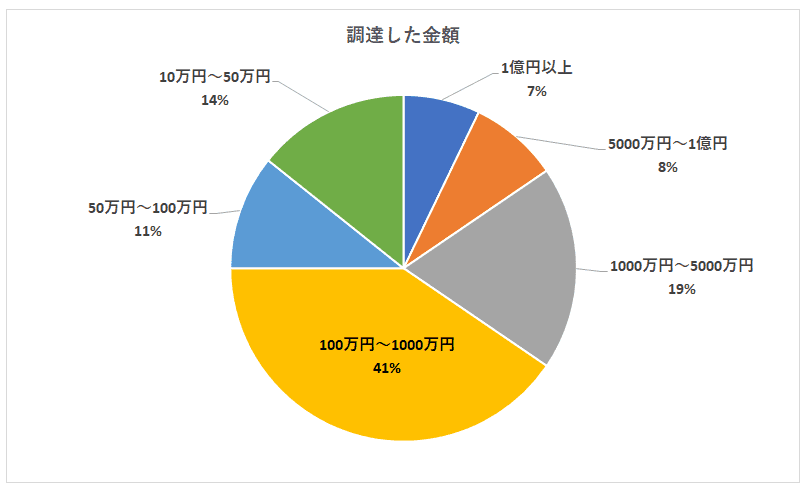

調達金額は100万円~1000万円が一番多い

「金融機関-銀行」から資金調達した金額ですが、以下のような結果となりました。

100万円~1000万円が一番多く41%であり、次いで1000万円~5000万円の19%でした。

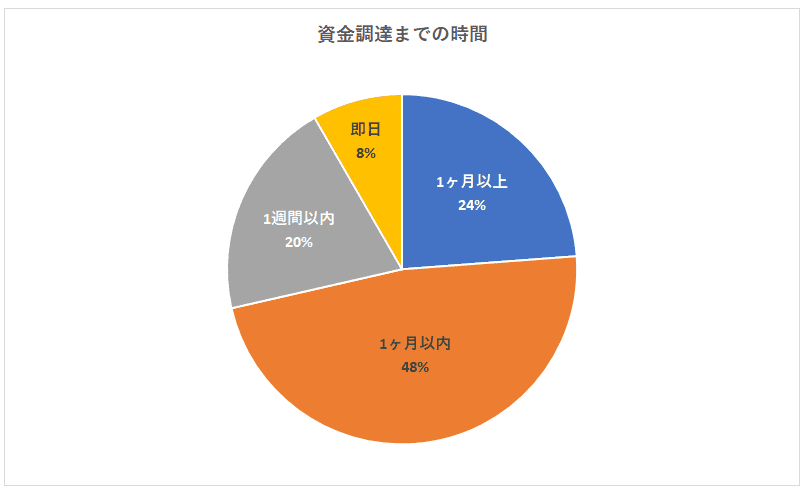

資金調達までの時間は1か月以内が意外と多い

銀行融資というと、一般的に資金調達までに必要となる時間が1ヶ月前後とされています。実際にはそれほど時間がかからないで資金調達できた事業者は多いようです。

とはいえ、注目すべきは「1ヶ月以上時間のかかっている事業者が24%存在する」という点です。資金調達をする事業者の多くは期限があります。その期限が1ヶ月以上と余裕があるのならよいのですが、そうではない場合には不安になってしまうことでしょう。

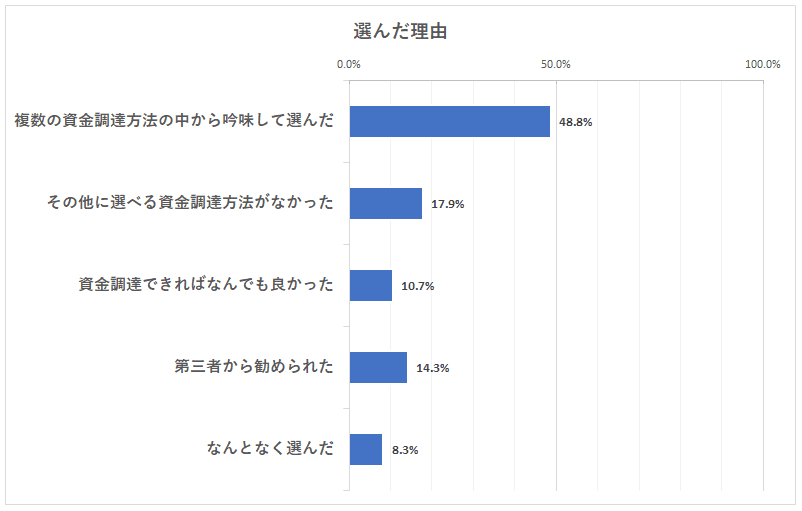

「金融機関-銀行」を選んだ理由

「複数の資金調達方法の中から吟味して選んだ」と回答した事業者が48.8%いました。これは他の資金調達に比べると高い数字といえます。たとえばビジネスローンやファクタリングであれば約30%、補助金であれば約20%程度でした。

つまりこれは、しっかりと考えて銀行からの融資を考えている事業者が多いことがわかりました。

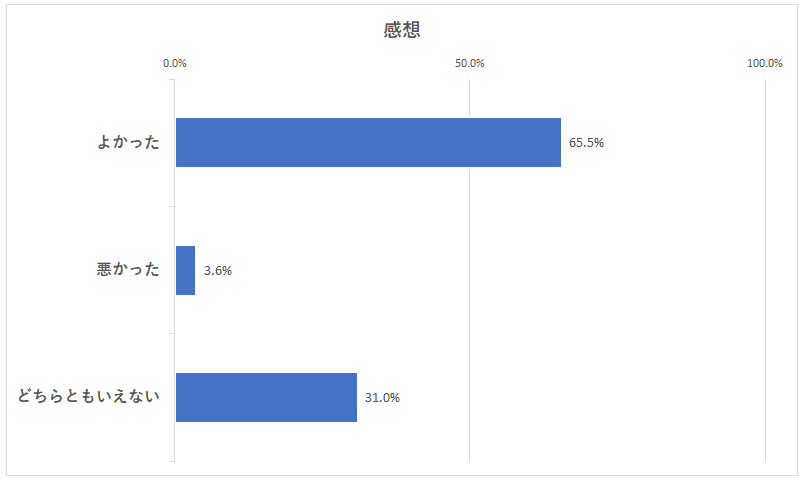

満足度がそれほど高いとは言えなかった

しっかりと吟味して銀行からの融資を受ける事業者が多いのにもかかわらず、利用満足度は65.5%程度でした。

サンプル数は「金融機関-銀行」よりも少ないものの、ファクタリングと動産担保融資は利用満足度は100%でした。

https://ennavi.tokyo/urikake-kaikake/2020-10-questionnaire/

よくある質問

銀行から事業資金は簡単に借りることはできるのですか?

簡単の程度が人によって異なるので一概に何とも言えませんが、数ある資金調達の中でも銀行融資の審査は厳しい方です。借りる金額にもよりますが、数年間安定した経営を続けている実績があり、税金などの滞納をしていない状況であれば、融資を受けることは難しくありません。

銀行からの融資には担保や保証人は必要ですか?

基本的には担保や保証人は必要となるケースが多いです。しかし経営状況が良ければその限りではありません。銀行はお金を貸し利息を得ることで利益を出しています。そのためなるべくお金を貸したいと考えています。ただし返済されないリスクを減らすために担保や保証人を要求してきます。つまり担保や保証人を付けなくても十分返済できる経営状況であることを示すことができれば良いのです。

即日で銀行の融資を受けることはできますか?

銀行から融資を受ける際に、即日で融資を受けるのは聞いたことがありません。銀行の審査は時間をしっかりかけて慎重に行います。数週間から1ヶ月は審査に時間がかかります。ただし銀行系のカードローン、事業者ローン、ビジネスローンであれば、即日での融資を受けることは可能です。

銀行から融資を受ける際の金利はどのくらいですか?

銀行から融資を受ける際には借金ですので当然金利は必要となります。金利の目安は1%~約10%前後と考えておくとよいかもしれません。金利に幅があるのは、借りる金額や返済期間、月々の返済金額、経営状況、今までの付き合いなど、多くの要素を総合的に判断し決定されるためです。場合によっては交渉によって金利を下げることは可能です。

銀行から融資を受ける際に必要な書類は何ですか?

銀行から融資を受ける際に必要な書類は、銀行によって異なってきます。多くの場合、決算書、試算表、事業計画書、資金繰り表、担保関連資料、保証人関連資料、通帳、納税証明書などが必要となってきます。