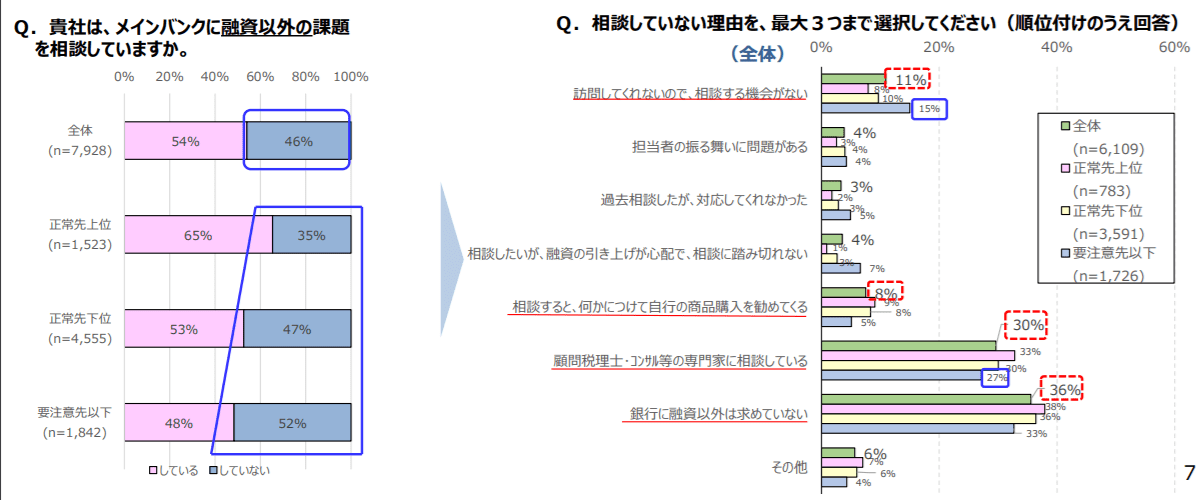

令和2年10月14日に金融庁が発表した「金融機関の取組みの評価に関する企業アンケート調査」によると、メインバンクに融資以外の課題を相談していないと解答した事業者(7928社)は全体の約46%でした。

ではメインバンク以外の金融機関である「非メインバンク」に対しても同じように「融資以外は求めていない」なのでしょうか。

ここ数年で事業者の金融機関を利用する概念は徐々に変わってきているとされています。これまではメインバンクに融資を断られた場合の補完として非メインバンクを利用する傾向にあったのですが、非メインバンクをメインバンクとして利用する事業者も増えてきたのです。

またメインバンクと非メインバンクで「使い分け」をする事業者も増えてきました。つまり「非メインバンクとの関係性は強化しておいた方が良い」と考えている事業者が増えてきているのです。

そもそもですが、メイン、非メインと区別なく付き合いをしている事業者が増えてきているのかもしれません。

メインバンクと非メインバンクの使い分けは、資金調達面以外でも活用できます。ここでは、非メインバンクとの関係性を強化すべき理由についてお話しします。

目次

非メインバンクとの関係は「融資だけ」という事業者の変化

「メインバンク」とは、事業者が主に取引をしている金融機関のことを指します。

規模の大きい金融機関が選ばれることが多く、メガバンクや都市銀行、全国地方銀行協会加盟銀行(地方銀行)などが挙げられます。

対して「非メインバンク」とは、その名称の通り、メインバンクではない金融機関のことを指します。メインバンクよりも規模の小さい金融機関が選ばれることが多く、地方銀行や第二地方銀行、信用銀行や信用組合などが挙げられます。

業種により異なるメインバンク

業種によってメインバンクと非メインバンクは異なってきます。

たとえば農業の場合にはJAバンク、漁業であればJFマリンバンクなど、その業種に特化した金融機関がメインバンクになりやすい傾向があります。あくまでも傾向であり絶対というわけではありません。

しかし令和2年度版の「金融機関の取組みの評価に関する企業アンケート調査」の結果から、今までの常識が徐々に変化してきていることが読み取れます。

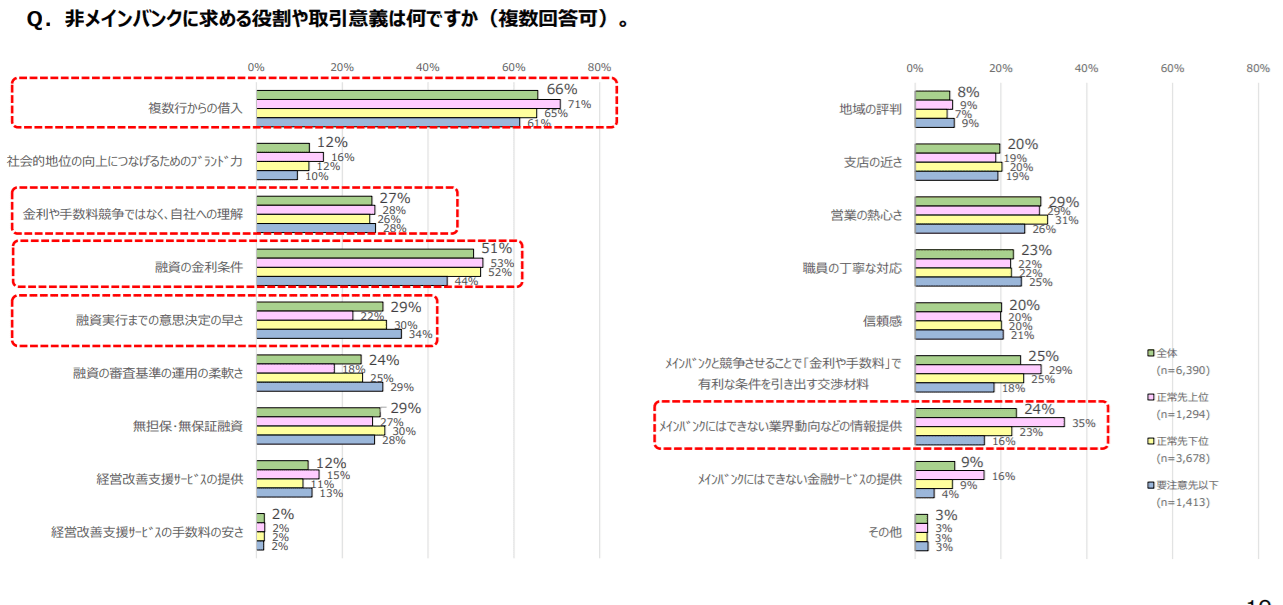

非メインバンクに求められているのは「融資の補完機能としての期待」と「自社への理解」

参照・画像引用 令和2年度版:「金融機関の取組みの評価に関する企業アンケート調査」(金融庁)

企業アンケートの結果を見てみると、「非メインバンクに求める役割や取引意識は何ですか?」という質問に対し、事業者の半数以上(66%)が「他銀行からの借入」と答えていました。

つまりメインバンク以外の金融機関を利用する事業者の66%が、メインバンク以外の金融機関「非メインバンク」に融資を申込んでいるということになります。

アンケート結果第2位の「融資の金利条件=51%」と、第3位の「融資実行までの意思決定の早さ=29%」から、メインバンクよりも金利条件が良い融資商品、融資申込から融資実行までのスピードを求めて非メインバンクに融資を申込んでいることがわかります。

次に着目してほしいのが、アンケート結果第4位の「金利や手数料競争ではなく、自社への理解=29%」と、第6位の「メインバンクにはできない業界動向などの情報提供=24%」という部分です。およそ4分の1の事業者が非メインバンクに融資以外の目的を求めていることがわかります。

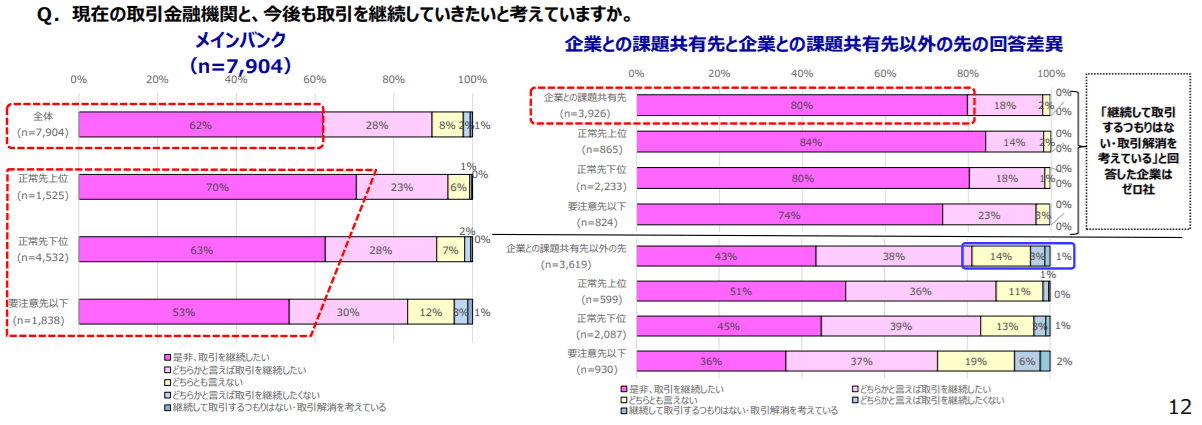

メインバンクとの取引を継続したいと考えている事業者は6割強しかいない

メインバンクと「今後も取引を継続していきたいと考えていますか。」という質問に関して見ていきましょう。

参照・画像引用 令和2年度版:「金融機関の取組みの評価に関する企業アンケート調査」(金融庁)

「是非、取引を継続したい」と答えている事業者は全体の62%しかいません。つまり、残りの38%はメインバンクと取引を継続したくない、もしくは積極的に継続したいと考えていないということがわかります。

メインバンクとの付き合い方を考え直す事業者が増える理由

アンケート結果によると、アンケートに答えた7904社のうち、約4割(38%)の事業者はメインバンクとの付き合い方を考え直していることが伺えます。

なぜいままで懇意にしてきたメインバンクとの付き合い方を考え直しているのでしょうか。

そこには非メインバンクとコミュニケーションを密にしている事業者の本音が隠されていました。

参照・画像引用 令和2年度版:「金融機関の取組みの評価に関する企業アンケート調査」(金融庁)

メインバンクに融資以外の相談をしていないと解答した事業者が挙げた相談していない理由でもっとも多かったのが「銀行に融資以外求めていない」ということでした。次いで多かったのが「相談すると、何かにつけて銀行の商品購入を勧めてくる」という項目です。「訪問してくれないので、相談する機会がない」という声も挙がっていました。

少数ではあるものの「担当者の振舞いに問題がある」や「過去相談したが、対応してくれなかった」といった声もあります。メインバンクに融資や融資以外の相談をする場合、その事業者には「担当」の銀行員が対応するケースがほとんどです。担当銀行員はいわば窓口です。対応そのものや訪問してくれないといった不満はメインバンクを切り替えるきっかけにもなるでしょう。

訪問してくれない理由としては、担当者が複数の事業者を担当していて忙しい、といった理由もあるでしょう。ただし、担当者に事業訪問などの方針を示すのは金融機関の支店長です。対応のまずさはそのままメインバンク全体の評価につながります。小さな不満が徐々に大きくなって、結果的にメインバンクの利用が減少するという事態にまで発展する可能性が高くなってきているのです。

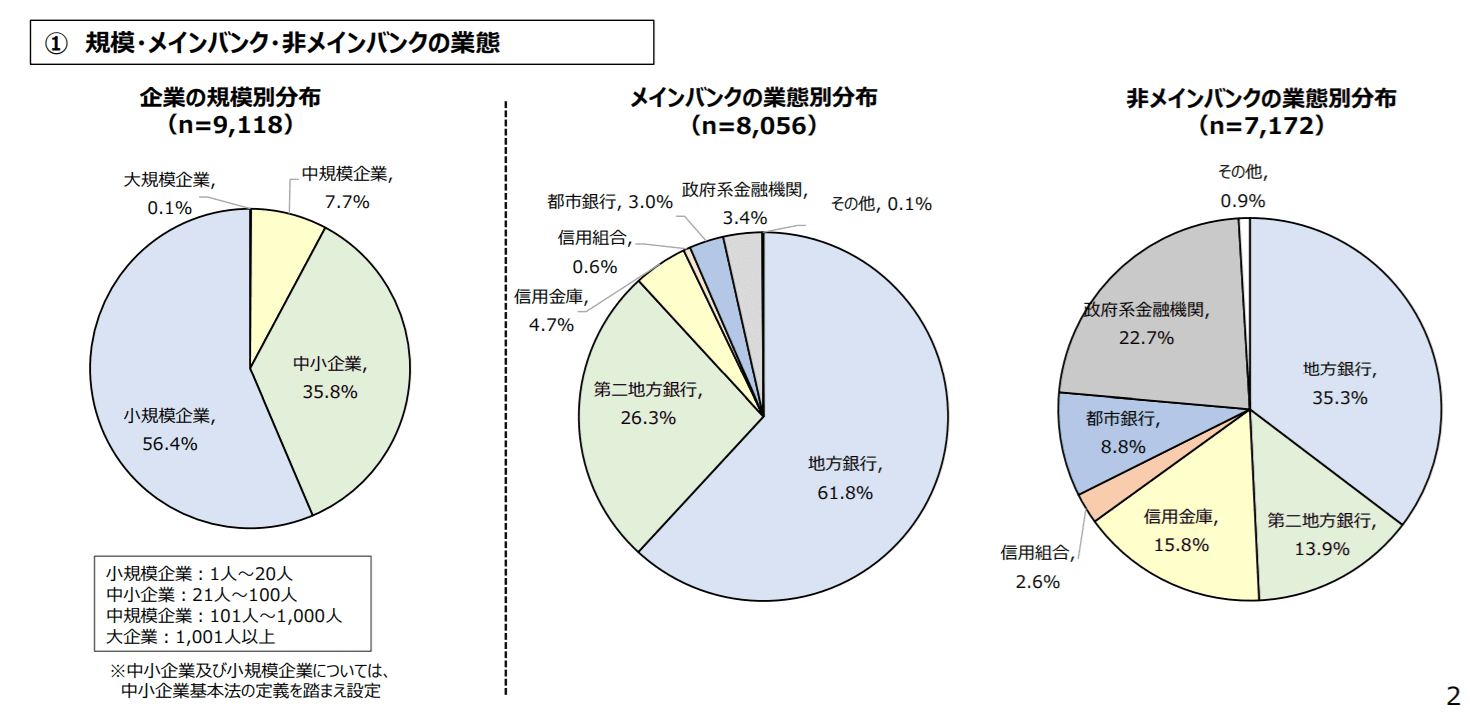

政府系金融機関も含めて取引する事業者が増加傾向にある

参照・画像引用 令和2年度版:「金融機関の取組みの評価に関する企業アンケート調査」(金融庁)

政府系金融機関で有名なのが「日本政策金融公庫」でしょう。企業アンケートに解答した事業者のうち、メインバンクとして政府系金融機関を利用している事業者は全体の3.4%。非メインバンクではじつに22.7%もの事業者が政府系金融機関を利用しています。

政府系金融機関は日本政策金融公庫以外に以下の4行、計5行があります。

なぜここまで多くの事業者が政府系金融機関を利用しているのかお話しします。

政府系金融機関の借入条件は民間の銀行に比べて良いから

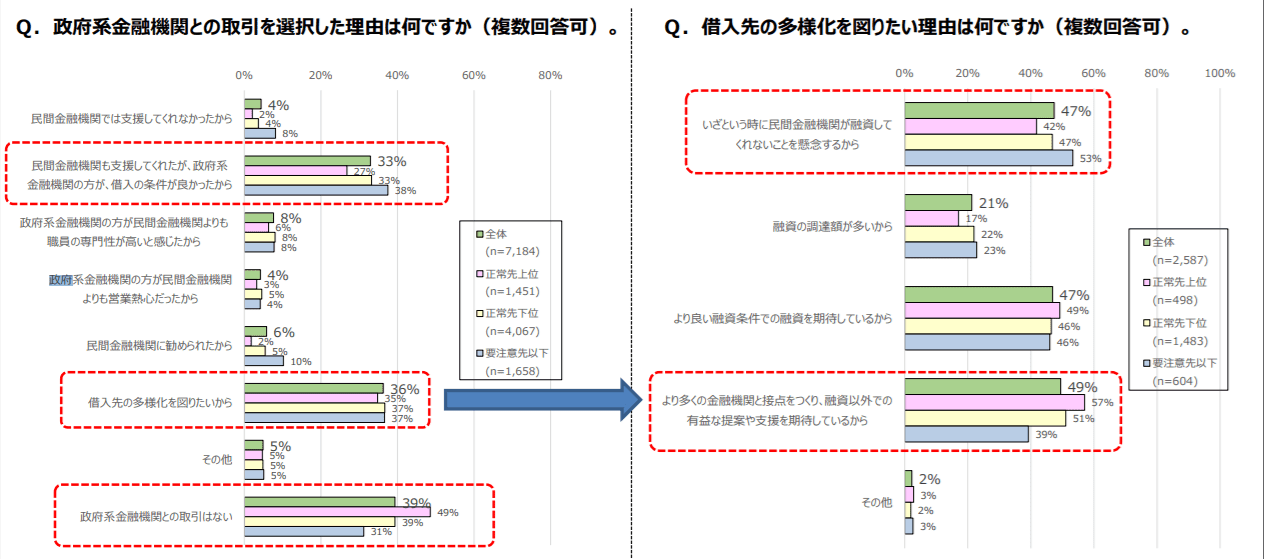

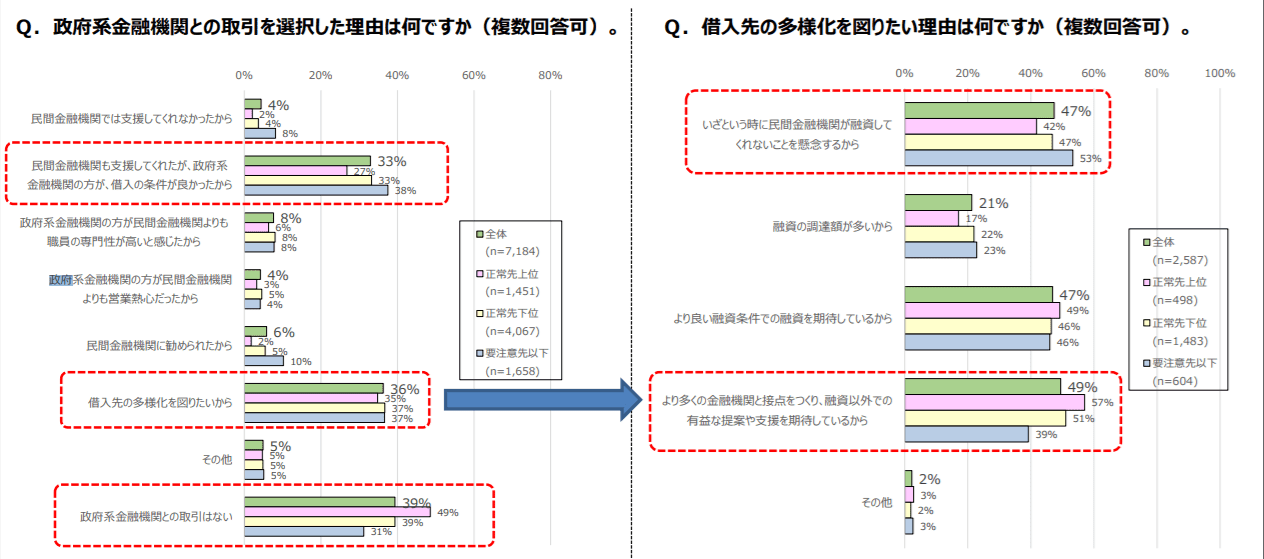

参照・画像引用 令和2年度版:「金融機関の取組みの評価に関する企業アンケート調査」(金融庁)

企業アンケートによると「政府系金融機関と取引した理由は何ですか?」という問いに対し、33%の事業者が「民間金融機関も支援してくれたが、政府系金融機関の方が、借入の条件が良かったから」と答えています。

日本政策金融公庫の利率は事業者の財務状況などによって変動します。融資商品によっても利率は異なりますが、利率は民間の金融機関に比べておおよそ低く設定されているのが特徴です。

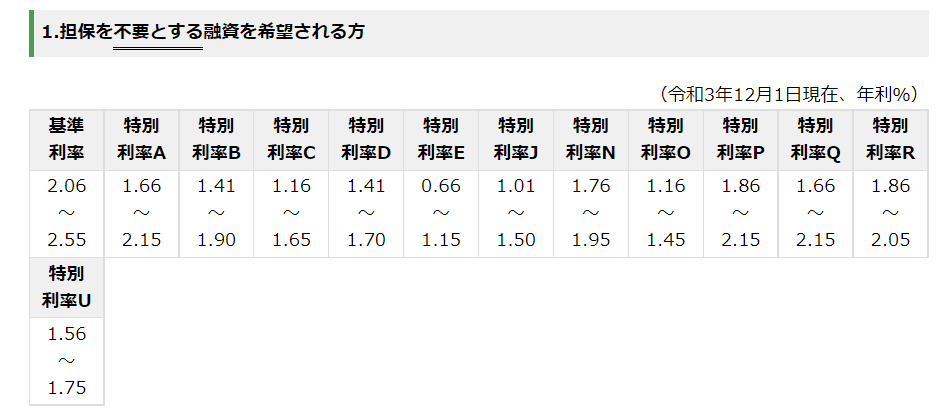

画像引用 日本政策金融公庫:主要金利一覧表

担保不要の融資の利率は1.56%~2.55%になっています。民間の金融機関の担保なし事業性融資、ビジネスローンと利率を比較してみましょう。

| 金融機関名 | ビジネスローン名 | 利率 |

|---|---|---|

| みずほ銀行 | みずほスマートビジネスローン(法人) | 1.0~14.0% |

| 筑波銀行 | パワフルつくば | 4.0~14.6% |

| 愛媛銀行 | ひめぎんビジネスサポートローン(法人・個人) | 2.8~14.6% |

| 横浜銀行 | ビジネスファストローン(法人向け) | 2.5~5.0% |

日本政策金融公庫の最大利率2.55%と比べて、かなり高い利率であることがわかります。

政府系金融機関を含めて事業者が借入先の多様化を図る理由

参照・画像引用 令和2年度版:「金融機関の取組みの評価に関する企業アンケート調査」(金融庁)

多くの事業者はメインバンク以外の金融機関として非メインバンクと取引をしています。政府系金融機関に限らず、非メインバンクに求めることとして、融資以外の相談に乗ってもらえることを挙げた事業者は少なくありません。つまり「借入先の多様化」は融資以外の支援を受けたい事業者の行動の結果なのです。

そもそもメインバンクという意識が低くなっている

そもそもの話なのですが、「メインバンク」という認識が事業者の中から薄くなってきていると思われます。

メインバンクとは、会社が主に取引を行う金融機関という意味です。しかし事業者がどれだけ銀行と取引をしているでしょうか。実際のところ、銀行の口座を持ち、売り上げの入金をその口座に行う、さらには支払いをその口座を通して行うくらいしか利用していない事業者は数多くいます。

たとえば「事業の相談を持ち掛けるところ」という認識自体が薄れているのではないでしょうか。事業の相談を行うのであれば、士業にするケースが多いです。あるとすれば「融資を受けるところ」くらいのイメージではないでしょうか。

事業者からしてみると、融資を受けるので条件さえよければどの銀行でも問題はありません。少しでも条件の良いところを選びます。メインバンクだから条件が悪くても融資を受けるという選択をする事業者は少ないことでしょう。

よって「メインバンクだから」という理由は成り立たなくなってきているのではないでしょうか。

銀行融資・融資以外の支援を含めてメインバンクを乗り換えることも間違いではない

メインバンクは融資や支払いの窓口としての機能、非メインバンクはメインバンクの融資の補完と事業運営の相談相手としての機能といった具合に、それぞれの金融機関を目的別で使い分けることも間違いではないでしょう。

実際に取引をしてみて、メインバンクだった金融機関を非メインバンクにして、非メインバンクをメインバンクにすることもあるでしょう。

借入先の多様化という側面だけではなく、自分の事業をどこまで理解し、どこまでサポートしてもらえるかといった部分までを踏まえ、金融機関との取引を見直すことは事業を運営する上で間違った行動ではないのです。

資金面を含めた事業全体のことを考えて金融機関と関係性を作ることが大事なのです。

よくある質問

メインで取引している銀行以外の取引銀行のことを指します。補完的に利用するケースが多く、第二地銀や信金などが該当します。

メインバンクが融資に消極的な場合でも、非メインバンクが資金調達の選択肢になるためです。また複数行と関係を持つことでリスク分散になります。

はい。実績や資料を適切に提示すれば、非メインバンクからも融資を受けられる可能性はあります。

補助金や事業計画、財務改善などのアドバイスを受けられるケースがあります。信頼関係を構築すれば相談範囲は広がります。